Источник: get.ycharts.com

Перевод: ТОО «PFA»

В: Вы очень активны в Твиттере, но в отличие от большинства, вы склонны делиться только фактами и данными, а не мнениями. Как вы оцениваете свое место в сообществе инвесторов в Твиттере и какую ценность ваш контент представляет для инвесторов?

О: Как и у всех остальных, у меня есть несколько сильных мнений, я стараюсь как можно больше придерживаться их, и пусть данные/доказательства говорят сами за себя. Я думаю, что часто полезно просто представить диаграмму/таблицу без искажений, позволяя зрителю интерпретировать его так, как он считает нужным. Иногда это может привести к интересным дискуссиям: некоторые используют мой твит, чтобы развить бычий прогноз, в то время как другие используют точно такой же твит, чтобы аргументировать медвежий исход. Эти различия во мнениях делают рынок.

В конечном счете, моя цель для контента, который я создаю, состоит в том, чтобы упростить комплекс, дать контекст для рыночных движений и помочь смягчить вредное поведение инвесторов.

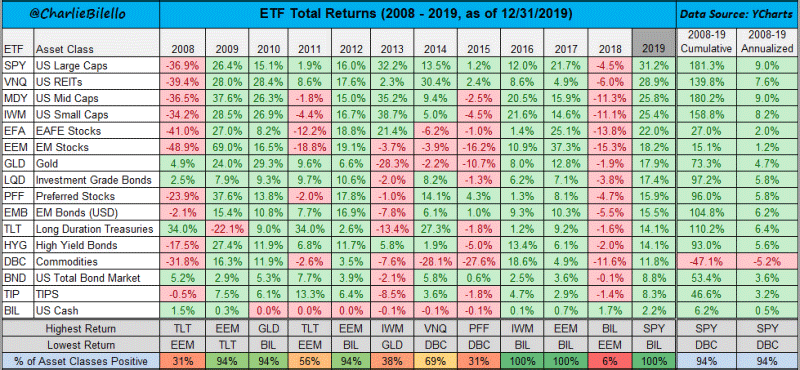

В: Созданная вами таблица показывает исторические доходы для 15 различных классов активов. Какую информацию эти данные показывают о производительности класса активов с 2008 года?

О: Я использую эту таблицу, чтобы проиллюстрировать несколько важных моментов ...

Преимущества диверсификации. Невозможно узнать, какой класс активов будет лучшим или худшим в любом конкретном году. Как видите, ситуация все время меняется. В 2018 году Cash ( BIL ETF) опередил все остальное. В этом году Cash (BIL ETF) – худший из активов. Благодаря диверсификации по классам активов и географическим регионам вы избегаете необходимости предсказывать будущее (что в любом случае невозможно), и вместо этого можете сосредоточиться на поиске наиболее подходящего вам сочетания распределения активов.

Доминирование акций США и избежание предвзятости. Американские акции ( SPY / IWM ) демонстрируют значительный рост с 2008 года относительно акций международных развитых рынков ( EFA ) и акций развивающихся рынков ( EEM ). Предвзятость в отношении «недавности» (проекция недавнего прошлого в будущее) заставляет многих говорить, что это будет продолжаться и впредь. Это может произойти, но исторически динамика акций США по отношению к миру была цикличной: были опережающие периоды, а затем периоды отставания.

Рекордно низкие процентные ставки и доходность облигаций. Долгосрочные процентные ставки в США достигли рекордно низкого уровня в этом году ( доходность 30 летних казначейских облигаций на уровне 1,94% ) и падают с начала 1980-х годов. В результате доходность облигаций оказалась чрезвычайно высокой (см. TLT ETF в этом году). Инвесторы не должны предполагать, что это повторяется. Единственный лучший предсказатель будущей доходности облигаций — это доходность до погашения – IRR исходя из текущей рыночной цены, ставки купона и срока погашения. Учитывая, что доходность близка к историческим минимумам, ваши ожидания долгосрочной доходности облигаций также должны быть близки к историческим минимумам. Если это не так, необходима нисходящая корректировка.

Чарли Билелло

Основатель и генеральный директор

@charliebilello