Автор: Оркен Динасилов

Источники:

1. ritholtz.com

2. lsm.kz

История первая:

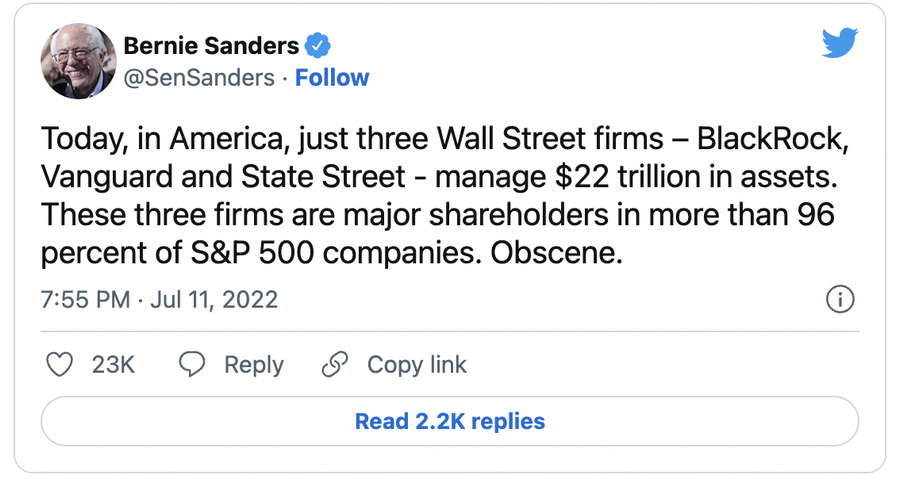

«Сегодня в Америке, всего три фирмы с Уолл-стрит – BlackRock, Vanguard и State Street – управляют активами на сумму 22 триллиона долларов. Эти три фирмы являются основными акционерами более чем 96 процентов компаний S&P 500. Неприлично.»

Так написал в своем Твиттере, Берни Сандерс – независимый политик левого толка, с 2007 года сенатор от штата Вермонт, рекордсмен из всех независимых политиков по длительности пребывания в Конгрессе США.

Сенатору ответил Барри Ритхольц – соучредитель, председатель и директор по инвестициям Ritholtz Wealth Management LLC, под управлением которой находятся активы на сумму более 2,7 миллиарда долларов. В 2017 году RWM был назван Советником года по ETF. В 2019 году компания третий год подряд вошла в список 300 лучших консультантов США по версии Financial Times. По данным журнала Financial Advisor, RWM занимает 4-е место среди самых быстрорастущих RIA в Америке.

Я не консультант и не Барри Ритхольц, а всего лишь простой преподаватель финансовой грамотности, но даже не интересуясь тем, сколько денег инвестируют мои клиенты, предполагаю, что их совокупный капитал, наверное, уже перевалил за пару миллионов долларов.

Сначала Ритхольц описывает то, как Уолл-стрит, большую часть ХХ века грабила инвесторов, за счет сложности и дороговизны инвестиций, и эксплуатации болевых точек в психологии людей – жадности и страха. Доходы нефидуционарных брокеров были астрономическими, чего не скажешь о доходах инвесторов, пенсионных счетов и даже лейбористов, которых представляет в Конгрессе, сенатор Сандерс.

Он напоминает о том, как зарабатывали деньги активные брокерские фирмы с Уолл-Стрит: выбор акций, выбор времени для сделок и активная торговля — это было только начало. Дальше были, IPO и вторичные компании — весь спектр транзакционного бизнеса, который приносит брокерам баснословные комиссионные.

Ничего не напоминает? Вспоминайте рекламу Фридом Финанс. Привет, Турлову.

Но, за последние два десятилетия, на Уолл-стрит произошел сдвиг от традиционной брокерской деятельности, и переход к фидуционарным (соблюдение наилучших интересов клиента, прим.автора) консультантам RIA (registered investment adviser), которые являются доверенными лицами инвесторов; в качестве платы, они взимают процент от активов под управлением, вместо комиссий. Их интересы совпадают с интересами клиентов, и чем лучше работает портфель клиентов, тем больше заработает консультант.

За управление портфелем в миллион долларов, фидуциарный консультант (RIA) обычно взимает от 75 до 125 базисных пунктов (0,75% – 1,25 %) или от 7500 до 12 500 долларов в год. Обычно это включает в себя набор услуг, включая финансовое планирование, налоговую помощь, страховые обзоры, пенсионное планирование (IRA/401k/403b), планирование имущества и т. д. При том же миллионе долларов типичное брокерское управление приносит ему от 5 до 10 валовых доходов; эта сумма — от 50 000 до 100 000 долларов в виде комиссионных. И они обеспечивают только исполнение ордеров, и ни одну из вышеперечисленных услуг (привет моим старым клиентам в бытность консультантом, я за свои услуги с этой суммы брал всего 0,5% в год, или 50 базисных пунктов, а сегодня эти знания продаю за 250 долларов).

Дело в том, что эти три компании отняли большую часть этого бизнес у традиционных, дорогих брокеров. И сделали они это, перейдя на совершенно другую бизнес-модель недорогого пассивного индексирования. Они отказались от дикой погони за альфой и начали предлагать простые и недорогие ETF и взаимные фонды, в интересах инвестора.

А все началось в 1974 году, с созданного Джеком Боглом первого индексного фонда Vanguard 500. В колонке Bloomberg, Эрик Балчунас назвал это «эффектом Vanguard», который по состоянию на 2016 год Vanguard сэкономил инвесторам 175 миллиардов долларов на комиссиях с момента своего основания в 1974 году, вынудив своих конкурентов снизить свои комиссионные как минимум на эту сумму. И уже через несколько лет общая экономия комиссий для инвесторов Vanguard, Blackrock и State Street по сравнению с тем, что в противном случае взимала бы Уолл-стрит, превысит 1 триллион долларов, которые в конечном итоге поступят в карманы мелких инвесторов.

Барри Ритхольц заканчивает статью так: когда оперируешь топором, а не скальпелем, легко делать слишком общие заявления, в отличие от более тонкой и разумной критики.

История вторая:

В отличии от сенатора Сандерса, который не является профессиональным финансистом и видимо поэтому не понимает, что 96% индекса S&P 500, фактически владеют не три названные компании, а миллионы частных инвесторов по всему миру, экономят на издержках и получают услуги в наилучших своих интересах, а госпожа Елена Бахмутова финансист и является председателем совета Ассоциации финансистов.

Итак, ЕНПФ является фондом, призванным следовать фидуционарным обязательствам перед своими вкладчиками, или говоря простым языком, действовать в наилучших интересах своих клиентов – будущих пенсионеров Республики Казахстан. У фонда нет обязанностей поддерживать экономику, бизнес или снабжать длинными деньгами банки.

Нome bias («ошибка домашности») – это одна из главных, хорошо изученных (был впервые изучен в академическом контексте Кеннетом Френчем и Джеймсом М. Потерба в 1991 году) ошибок из поведенческих финансов, когда частные инвесторы или организации инвестируют преимущественно в своей стране, игнорируя международную диверсификацию, тем самым, лишая себя инвестиционного потенциала других рынков и подвергая капитал внутренним рискам. Даже в Америке – первой экономике мира, портфельные управляющие инвестируют широко, на весь мир.

По оценкам международного рейтингового агентства Standard & Poor's, суверенный кредитный рейтинг Казахстана на уровне «BBB-/А-3», прогноз «Стабильный», что соответствует «обязательствам ниже среднего качества». Это не плохой рейтинг для нас, не лучший в мире. Наш фондовый рынок относится, даже не к развивающимся, а к пограничным рынкам и имеет микроскопический размер по сравнению с рынками развитых стран. Добавит ли это предложение председателя АФК стабильности пенсионного фонда, послужит ли наилучшим интересам вкладчиков, большой вопрос.

К слову, нефтяной фонд Норвегии ни единой кроны не инвестирует на внутреннем рынке, за то владеет более 1,5% 11000 публичных компаний на международных рынках, являясь самым крупным и успешным государственным, суверенным фондом благосостояния в мире.

Но главное преимущество международной диверсификации – это корреляция между разными рынками, пусть не отрицательная, но и не идеально положительная, которая создает, какой-никакой портфельный эффект, снижая волатильность портфеля.

Обычно, портфельные управляющие диверсифицируют инвестиции, ориентируясь на капитализацию рынков и оценочные мультипликаторы. Если с точки мультипликаторов у нас все ок, то как говорилось выше, с точки зрения капитализации на мировом рынке мы микробы. Поэтому, даже если ЕНПФ и будет инвестировать в наши активы, то доля таких инвестиций в портфеле должна быть ничтожно мала.

Я обоими руками «за» развитие казахстанского фондового рынка. Но развитие рынку дает конкуренция между множеством инвесторов и эмитентов, а не один крупный источники финансирования. А почему наши финансовые институты не индексируют рынок, мне понятно, зачем розничному инвестору облегчать и удешевлять задачу, и на этом терять баснословные доходы. Банки и так прекрасно зарабатывают на депозитах, а брокеры на активной торговле. Так что этот вопрос нужно адресовать не пенсионерам, а к алчной финансовой индустрии.

Теперь о банках и длинных деньгах. Длинные деньги, банки должны привлекать, либо на международных рыках капитала, либо занимать по процентным ставкам у регулятора. Если нашим банкам не дают деньги эти источники капитала, то почему ЕНПФ должен рисковать деньгами вкладчиков?

А вообще, банки 30 лет в клановой, олигархической экономике зарабатывали сверхдоходы. Почему председатель АФК просит деньги у бедных пенсионеров, а не у богатых акционеров?

Финансистам народные деньги покоя не дают, ляжку жгут. Не доводите народ до точки кипения. Доиграетесь.