Автор: Майкл Финке

Источник: advisorperspectives.com

Перевод: ТОО «PFA»

Реакция рынка на коронавирус оказала сильное влияние на стоимость портфелей. Менее очевидным, но более важным было то, как это уменьшило вероятность того, что составленные вами финансовые планы преуспеют в достижении финансовых целей ваших клиентов. То, что происходит сейчас на рынке, это пример того, до какой степени это может быть разрушительным, и как вы должны сообщить об этом клиентам.

Пенсионер, владеющий портфелем 50/50 с предполагаемой арифметической доходностью 8% на акции и 4% доходностью облигаций (с издержками 1% на управления активами и прочими инвестиционными расходами), имеет 94% шансов на успешное выполнение стратегии, правила вывода 3% в течение 30 лет. Другими словами, существует 94% вероятность того, что они могут потратить 30 000 долларов в возрасте 65 лет, а затем увеличивать эту сумму расходов на 2% в год в до 95 лет.

Но после первого дня выхода на пенсию эта вероятность больше не составляет 94%. Пенсионер ежедневно получает случайный доход, который меняет вероятность успеха. Доходность выше ожиданий рынка увеличит вероятность успеха. Доходность ниже ожиданий снизит вероятность того, что клиент сможет успешно поддерживать желаемый образ жизни.

Эти постепенные изменения в достижении вероятностных целей неизбежны в любом портфеле, который инвестирует в активы с будущими неопределенными выплатами. Консультант должен понять эти изменения и решить, когда и как сообщить о его последствиях клиенту.

Анил Сури, глава отдела построения портфеля и инвестиционной аналитики в Merrill Lynch, однажды использовал аналогию карт Google для объяснения вероятностного достижения цели с помощью стохастических (случайных) портфелей. Когда я ввожу свой пункт назначения, я получаю очень точную оценку времени прибытия, основанную на количестве текущего трафика. Но Google не может предвидеть несчастный случай, который еще не произошел. На полпути к месту назначения я получаю рекомендации по исправлению курса, которые наиболее эффективно доставляют меня к месту назначения после ввода новой информации.

Эта аналогия важна, потому что многие советники рассматривают первоначальную оценку вероятности как слишком статичную. Когда рыночные условия меняются, они предполагают, что, если их клиент «придерживается курса» и терпеливо поддерживает стратегию распределения своего портфеля и расходов, у них все будет хорошо в долгосрочной перспективе. Ведь при разработке инвестиционной политики вероятность успеха составляла 94%.

Если бы авария произошла до отъезда, предполагаемая продолжительность моей поездки могла бы быть на пять минут больше и включала бы другой маршрут. Если выход на пенсию основывался на картах Google, пенсионер, столкнувшийся с падением процентных ставок и падением стоимости акций в начале выхода на пенсию, получил бы предупреждение об исправлении курса. Пенсионер теперь должен будет тратить меньше и, возможно, инвестировать по-другому, чтобы поддерживать такую же вероятность успеха.

Помощь клиенту в понимании пенсионного инвестиционного риска

Представьте себе, что каждый годовой доход от инвестиционного портфеля напечатан на обратной стороне игровой карты. Колода из 40 карт содержит диапазон доходностей портфелей, которые обычно распределяются приблизительно. Большинство будет между 0 и 10%. Один положительный 40%. Два -20%. Возврат по одной карте составляет -30%, или примерно по доходности портфеля 60/40 в 2008 году. Это карта «черного лебедя».

В начале выхода на пенсию дилер перетасовывает колоду и раздает все карты перед пенсионером лицевой стороной вниз. Затем пенсионер берет карты по одной. Каждый год их портфель увеличивается или падает на процент на карте. Они должны жить с любой последовательностью доходностей, которую они получают. В этом суть инвестиционного риска при выходе на пенсию.

Каковы последствия выбора неправильной карты в первый год выхода на пенсию? Я попросил Дэвида Бланшетта, руководителя отдела пенсионного исследования в Morningstar, оценить, как сбор разных карт влияет на вероятность успеха? Это вероятность того, что 65-летний клиент сможет потратить $ 30 000 плюс умеренная инфляция до 95 лет.

Что произойдет, если клиент получит -30% в первый год выхода на пенсию? Вероятность успеха падает с 94% до 48%. Это равносильно отправлению в поездку и столкновению с 50 автомобилями.

Исходная цифра 94% предполагает нормальное распределение возможных будущих доходов, при которых некоторые случайные периоды приводили к провалу. Если же получилось так, что один из этих случайных провалов приведет к -30% окупаемости в первый год выхода на пенсию, то вероятность недостаточности пенсионного плана составляет 52%.

Что плохого в том, чтобы сказать клиенту: «Если вы можете просто придерживаться первоначального плана распределения активов, у вас все будет хорошо?» Соблазнительно полагать, что, поскольку первоначальный план имел 94% шансов на успех, случайная турбулентность в начале выхода на пенсию просто нормальная, и клиенту просто нужно придерживаться плана, потому что в конечном итоге все будет хорошо. В конце концов, это был стресс-тест с использованием анализа Монте-Карло с тысячами симуляций.

Это неправильно.

Анализ Монте-Карло показывает только вероятность успеха (кучность) в один момент времени. Если бы клиент вышел на пенсию в возрасте 66 лет с сбережениями на 30% меньше запланированных, он бы теперь следовал правилу 4,3% вместо правила 3%. В таком случае, инвестор должен был бы принять гораздо больший процент неудач, чтобы сохранить цель потратить больший процент своего портфеля.

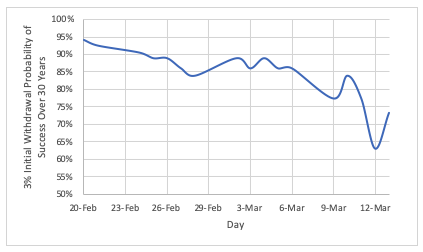

Давайте рассмотрим влияние пенсионного успеха на недавнее падение рынка. Портфель 50/50 S&P 500 (VFINX) и фонд среднесрочных корпоративных облигаций Vanguard (VBILX) упал примерно на 25% за три недели до 12 марта. Как консультант должен сообщить о последствиях этой потери? Должны ли они просто сказать своему клиенту быть терпеливым и избегать корректировки своих ожиданий в отношении образа жизни?

12 марта клиент испытал падение пенсионного портфеля, что снизило вероятность успеха с 94% до 63%. Вероятность недостаточности пенсионного плана в 37% не может быть риском, который клиент готов принять для того, чтобы вывести ту же сумму из своего портфеля для финансирования расходов. Если вы едете на свадьбу, которая начинается в 2 часа дня в субботу, и вероятность того, что вы попадете вовремя, снизится с 94% до 63%, вы захотите получить эту информацию при планировании времени выезда утром? Должны ли карты Google по-прежнему позволять вам верить в то, что уйти в 8 часов утра — это нормально, если у вас сейчас меньше двух шансов вовремя попасть на свадьбу?

Это проблема, возникающая в связи с мгновенной доступностью информации планирования на основе вероятностей. Как консультант должен сообщить клиенту об изменении ожиданий? Они доверяют ответу клиента на слух, что его безопасная инвестиционная стратегия больше не безопасна? Снизит ли это доверие клиента к своему советнику и, возможно, подтолкнет его к принятию поспешного, вредного решения по снижению риска? Ведь за один день 13 марта вероятность успеха выросла до 73%. Возможно, если клиент подождет несколько месяцев, он вернется на 94%.

Образ жизни, первоначально установленный с использованием 3% богатства, был основан на конечном результате случайных (и положительных) выгод, достигнутых за последнее десятилетие. Вероятность и награда за принятие риска, и дает, и отбирает. Если консультант решает не корректировать курс из-за веры в то, что фондовые рынки будут «приходить в норму», то он виновен в том, что подвергает своего клиента ожиданиям, которые больше не соответствуют их текущей реальности. Рынок не должен возвращать вашего клиента в начальную, отправную точку благосостояния, которая сама по себе была произвольной и основывалась на случайных колебаниях цен на акции.

Как консультант должен сообщать о быстрых изменениях в вероятности достижения клиентом будущих целей? Существуют свидетельства того, что инвесторы становятся более чувствительными к риску, когда сталкиваются с рыночными потерями, и что неэффективность деятельности отдельных инвесторов проявляется в основном из-за того, что они выводят деньги из рискованных активов после того, как они упали в цене. Информирование инвесторов не только о своих потерях, но и о влиянии этих потерь на вероятность успеха может усугубить контрпродуктивные эмоциональные реакции на потери.

Более эффективный подход заключается в том, что советник должен отслеживать вероятность успеха клиента и предлагать периодические изменения ставок снятия средств, аналогично так называемому подходу « защитного ограждения» для корректировки ставок снятия в пределах установленного диапазона. Информируйте клиента о том, что любой подход к безопасному выводу, предусматривающий инвестирование в рискованные активы, потребует периодических изменений образа жизни, прежде чем он начнет осуществлять снятие средств, чтобы подготовить их к такой возможности.

Стратегия переменного вывода средств в ответ на инвестиционный риск требует оценки того, какой процент расходов клиента является фиксированным. Фиксированные расходы — это нижняя граница ограждения. Социальное обеспечение, пенсии, облигации или аннуитет дохода (SPIA или DIA) являются единственными активами, которые должны использоваться для финансирования пенсионных расходов, которые не могут быть уменьшены в случае падения рынков.

Майкл Финке, доктор философии, профессор управления активами и заслуженный руководитель кафедры экономической безопасности Фрэнка М. Энгла в Американском колледже финансовых услуг.