Источник: compoundadvisors.com

Переводчик: t.me/amaninvest

Наиболее важные инвестиционные тенденции за последние 10 лет можно резюмировать следующим образом…

Акции крупной капитализации смотрятся лучше, чем акции малой капитализации

США обгоняет остальной мир

Акции роста обгоняют акции стоимости

Технологический сектора чувствует себя лучше всех

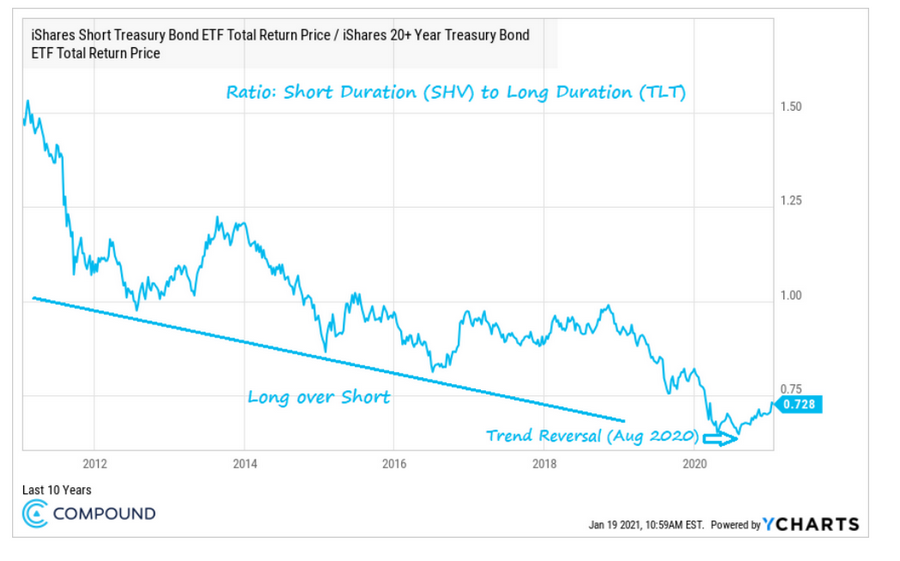

Долгая продолжительность по сравнению с короткой продолжительностью (падение урожайности, выравнивание кривой).

Акции сырьевых товаров

Когда Covid-19 впервые поразил США в феврале и марте, все эти ранее существовавшие тенденции усилились.

И это имело смысл.

Краткая история: надвигалась глобальная Депрессия, и во время Депрессии:

а) у крупных компаний было больше шансов выжить, чем у малых компаний,

б) США чувствует себя лучше, чем остальной мир, учитывая колоссальные денежно-кредитные / фискальные стимулы,

в) крупные компании вырастут в цене,

г) технологии будут процветать, поскольку люди будут вынуждены оставаться дома,

д) доходность облигаций резко упадет, когда установится дефляционное давление, и

е) сырьевые товары упадут из-за отсутствия спроса.

Эти рассказы казались неизбежными, и цены подтверждали их.

Но затем, без предупреждения, начали происходить странные вещи. Одна за другой эти тенденции начали менять курс ...

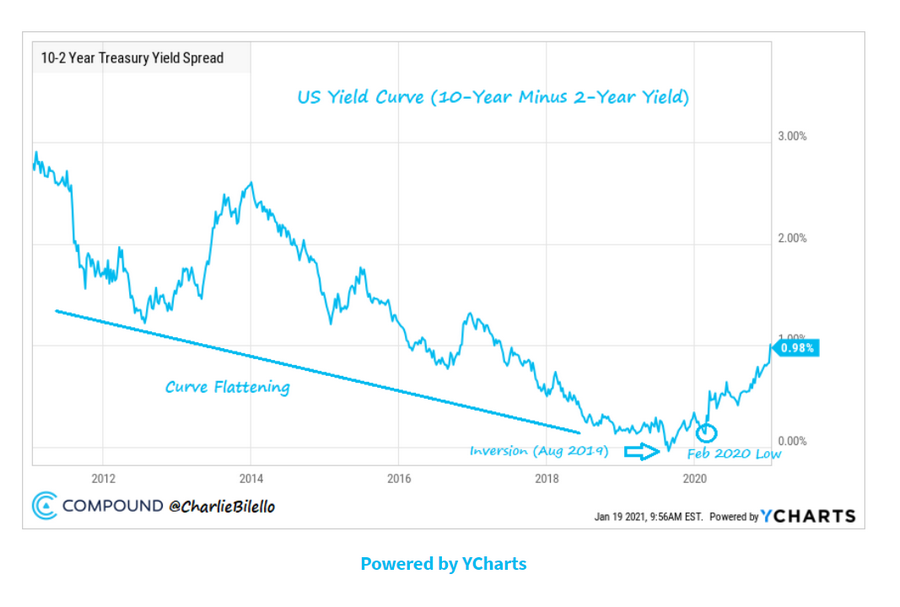

1. Кривая доходности и изменение продолжительности

Перспективный рынок облигаций первым изменил направление. После инвертирования в августе 2019 года кривая доходности будет агрессивно сглаживаться во время краха covid-19, но никогда не превысит минимум 2019 года. Она достигла дна в феврале прошлого года и начала расти, поскольку краткосрочные ставки оставались низкими (на основании обещаний ФРС отложить повышение ставок в течение нескольких лет), в то время как долгосрочные ставки повысились.

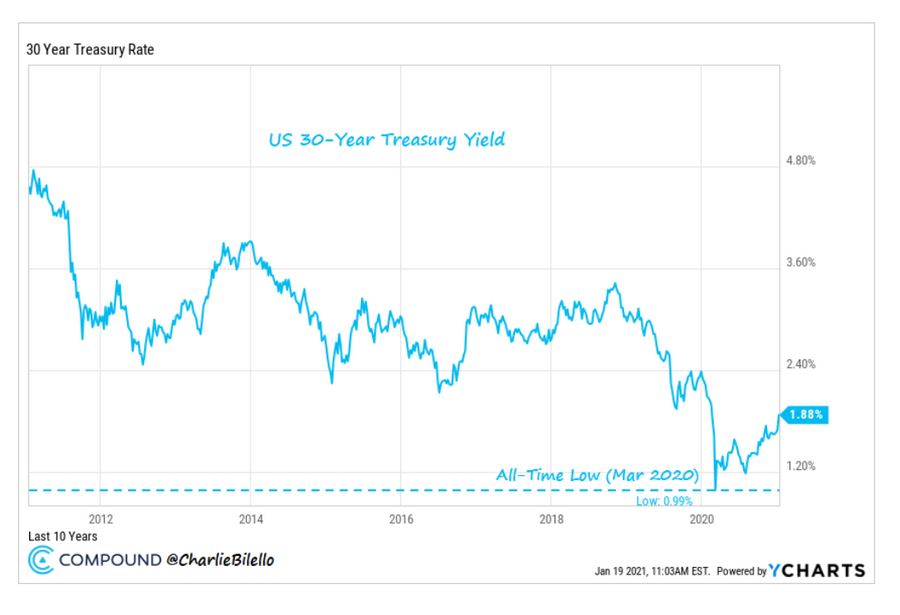

40-летний нисходящий тренд доходности длинных облигаций (30-летние казначейские облигации) завершился закрытием ниже 1% в начале марта. С тех пор тенденция пошла на повышение ...

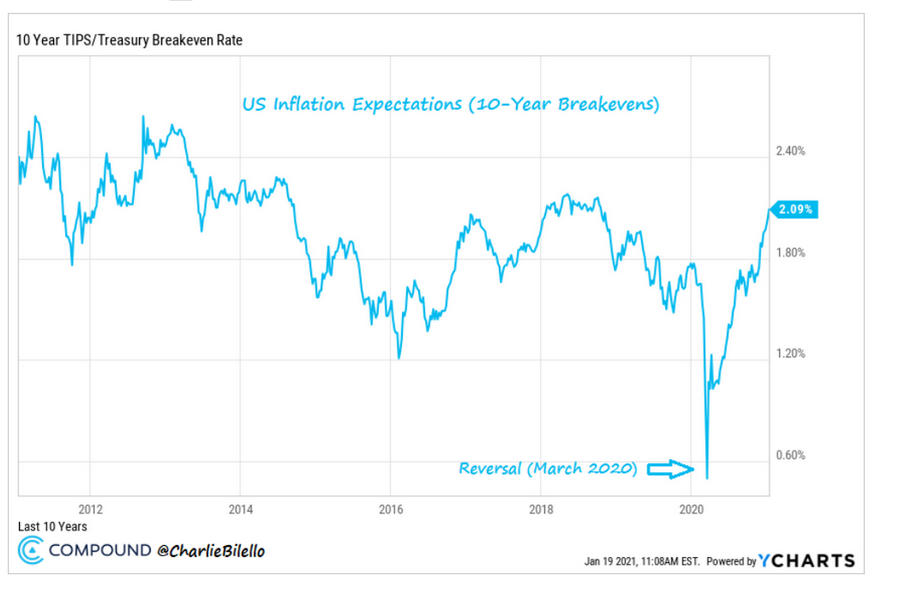

Основанием для повышения доходности стало неожиданное изменение прогнозов по инфляции. Дефляция, которую многие считали само собой разумеющейся, никогда не происходила, и после вертикального роста инфляционные ожидания достигли самого высокого уровня с 2018 года.

На фоне роста долгосрочной доходности и инфляции соотношение длинных и краткосрочных бумаг в августе прошлого года достигло дна и начало меняться.

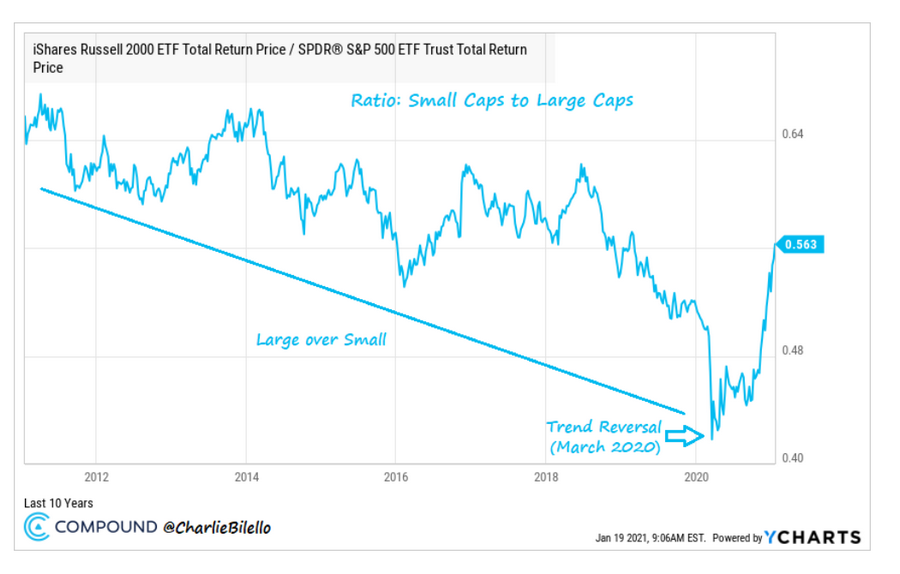

2. Изменение размера

Отношение малой капитализации к большой капитализации достигнет минимума примерно через месяц после разворота кривой доходности и за несколько дней до минимума фондового рынка.

С появлением новостей о вакцинах и последующих законопроектов о стимулировании роста это соотношение резко выросло.

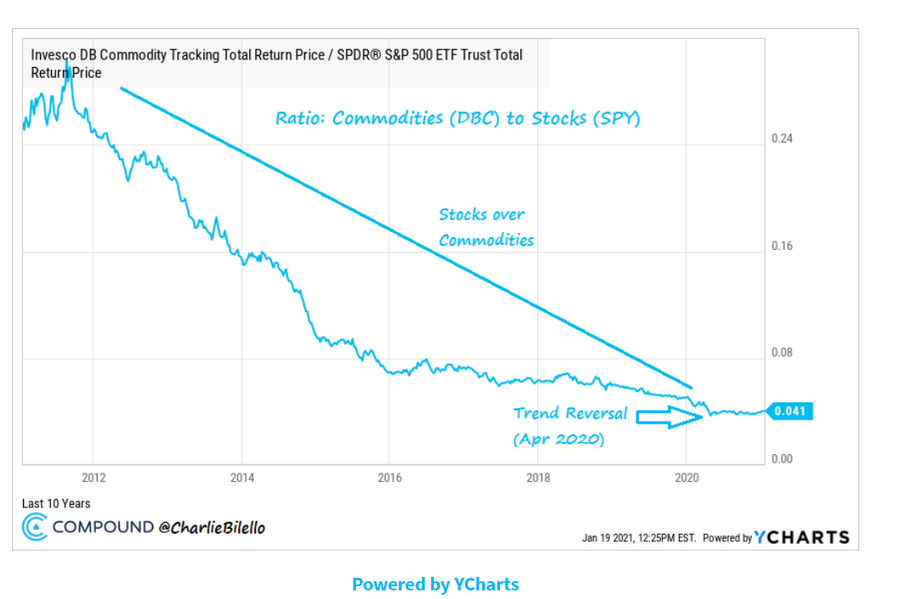

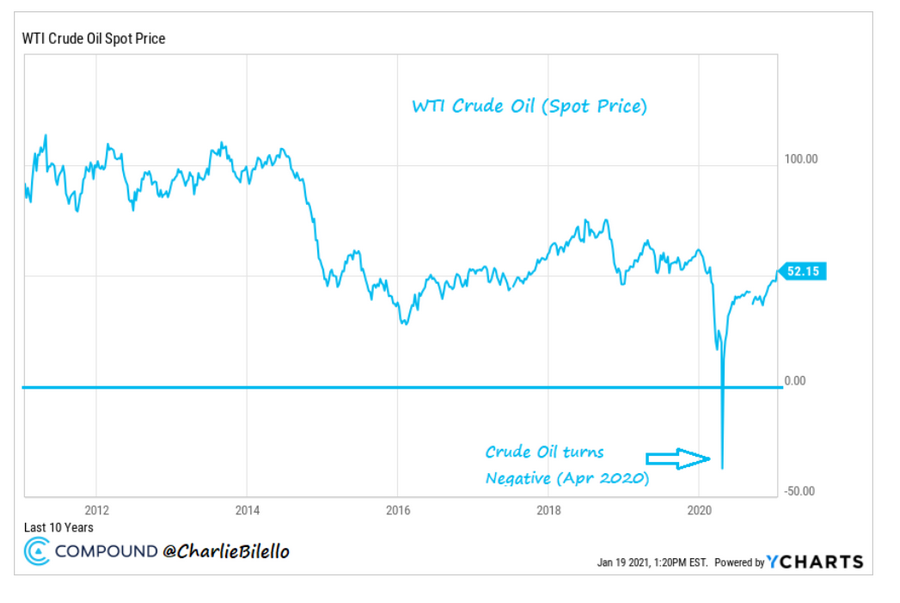

3. Товарный разворот

Сырьевые товары демонстрировали долгосрочный нисходящий тренд по сравнению с акциями задолго до удара COVID-19. Но из-за ограничений по всему миру спрос упал, как никогда раньше. Фьючерсы на сырую нефть в апреле фактически стали отрицательными - примечательное событие, о котором никто не думал, что когда-либо произойдет.

Но с тех пор отношение товарных запасов к запасам не достигло нового минимума.

И теперь, когда цена сырой нефти снова поднялась выше 50 долларов за баррель, начались разговоры о «рефляции» ...

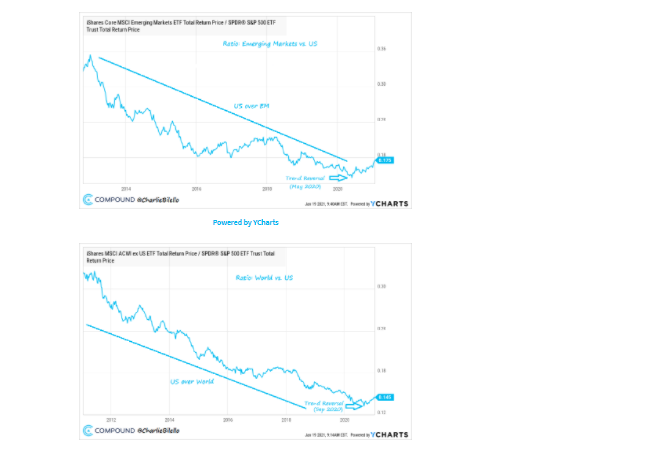

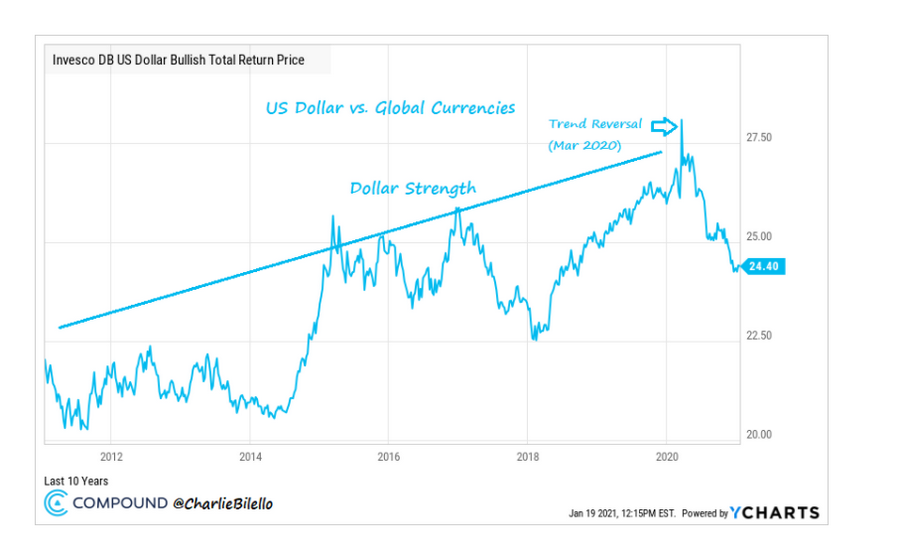

4. Изменение географии

Следующей тенденцией к изменению курса стало доминирование акций США: развивающиеся рынки показали относительную силу, начиная с мая, а в сентябре - акции международных компаний в более широком смысле.

Этой смене лидерства способствовал разворот тренда по доллару США, который достиг пика в марте и начал резко снижаться ...

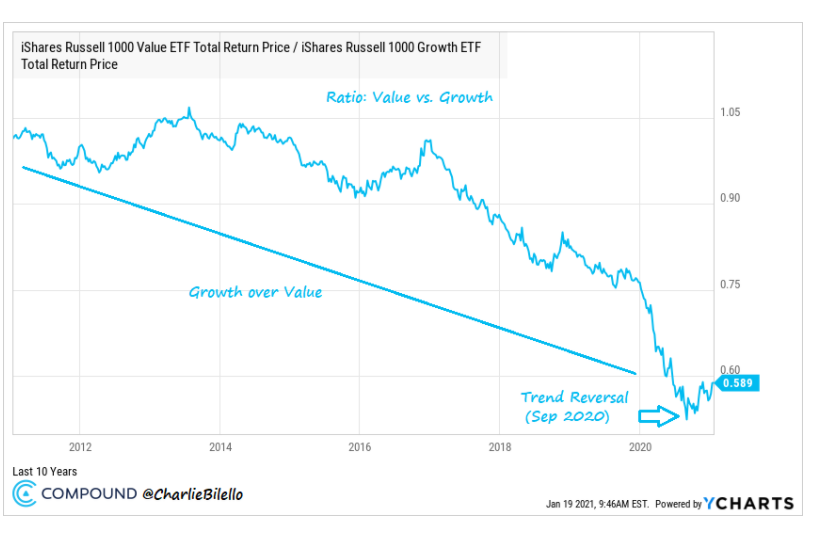

5. Изменение стиля

«Ценность мертва».

Начиная с 2000 года, стоимостные инвесторы не сталкивались с более трудным периодом со значительным отставанием от роста за последние 14 лет.

Эта тенденция изменила курс в сентябре прошлого года, и на первое место вышли стоимостные акции.

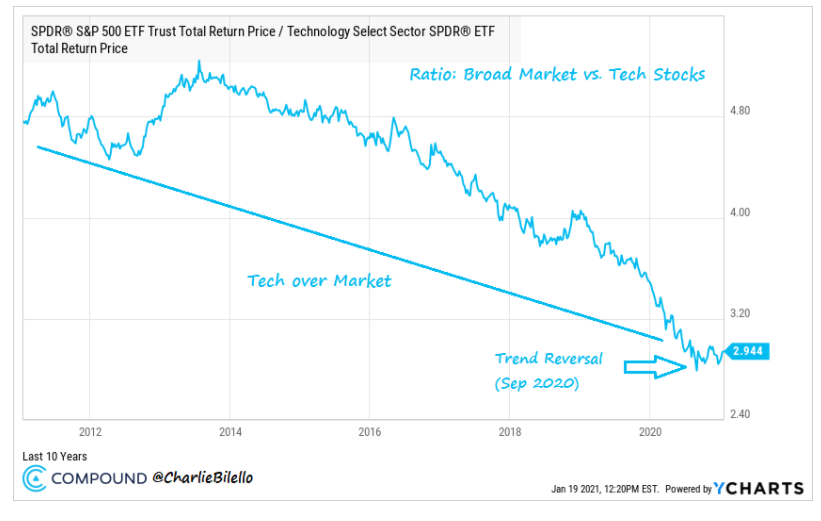

6. Разворот сектора

Последняя тенденция к обратному развитию была самой сильной из всех. Акции технологических компаний выиграли от пандемии, как никакой другой сектор, и их рост после карантина был ошеломляющим.

Но с сентября прошлого года акции технологического сектора фактически отстают от рынка в целом, что является потенциальным изменением тренда, которого мало кто из инвесторов предвидел и к которому еще меньше готовы.

Когда светские тренды меняются, никто не звонит в колокол, и никто не может поверить, что сдвиг действительно произошел.

Но поскольку история следуют за ценами, чем дольше они поддерживаются, тем больше меняется история и тем больше людей ей верят.

Это уже началось с нынешнего повествования о предотвращении депрессии, когда

а) небольшие компании получают больше выгоды от мер стимулирования, чем их более крупные компании,

б) мировые акции выигрывают от падения доллара и более высокого мирового роста,

в) стоимость акций растет вместе с рост процентных ставок и крутизна кривой доходности,

d) низкие показатели технологий, поскольку вакцины и коллективный иммунитет позволят людям снова покидать свои дома,

e) доходность облигаций растет с ростом инфляционного давления, и

f) товары растут с возобновлением роста и спроса

Когда covid-19 впервые появился, все эти рассказы казались абсурдными. И все же мы находимся здесь. Куда дальше повернется история, неизвестно, но тот факт, что мы рассматриваем эти светские сдвиги, примечателен и является еще одним доказательством того, что единственное, что можно сказать наверняка на рынках, - это то, что они полны сюрпризов.