16. 02. 2020 г.

Автор: Бен Карлсон

Источник: awealthofcommonsense.com

Перевод: ТОО «PFA»

Одной из причин, по которой можно говорить, что мы живем в золотой век индивидуального инвестора, является количество инструментов исследования и инвестирования, доступных бесплатно.

Когда я впервые начал работать в инвестиционной индустрии, все инструменты, которые мы использовали, были основаны на подписке или платных платформах. Есть еще вещи, за которые стоит заплатить, а также множество полезных бесплатных вещей в сети.

Я использую базу данных профессора Нью-Йоркского университета Асвата Дамодарана уже много лет. Он обновляет ее один раз в год и с 1928 года включает в себя данные:

- Акции (S&P 500)

- Облигации (10-летние казначейства)

- Наличные (3-месячные чеки)

Я прошел и рассчитал ежегодные цифры доходности для каждого из 1928-2019:

- Акции + 9,7%

- Облигации + 4,9%

- Наличные + 3,4%

Тогда есть колонка для роста 100 долларов с 1928 года, которая выглядит так:

- Акции $ 502 417,21

- Облигации $ 8,012,89

- Наличные $ 2 079,94

Он также включает в себя годовую инфляцию, чтобы вы могли посмотреть на прибыль на реальной основе:

- Акции + 6,7%

- Облигации + 1,9%

- Наличные + 0,4%

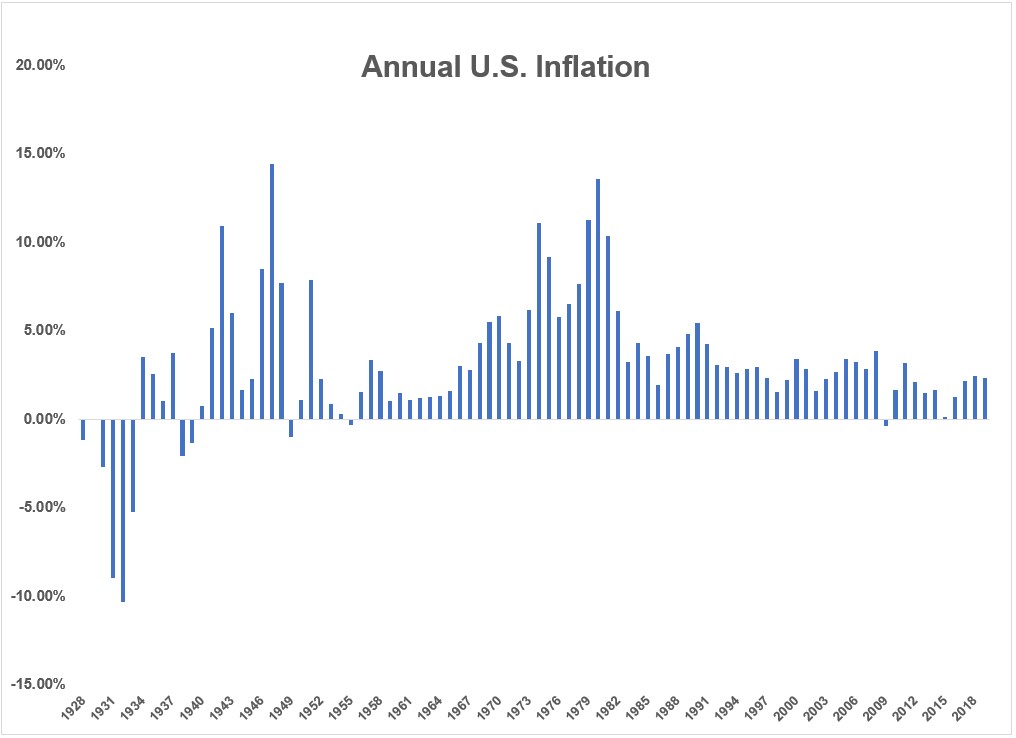

Инфляция в США в течение некоторого времени оставалась низкой, но так было не всегда:

Вы можете увидеть два инфляционных всплеска на графике. Тот, который произошел во время Второй мировой войны и один в конце 1970-х и начале 1980-х годов. С тех пор инфляция оставалась относительно спокойной по историческим меркам.

С 1942 по 1948 год инфляция в США составляла более 63%. С 1977-1981 гг. Это было почти 60%. С 1998 года инфляция составила 60%. Это означает, что потребовалось 22 года, чтобы увидеть, с какой инфляцией люди были вынуждены иметь дело в течение 7 и 5 лет.

Возможно ли сдерживание инфляции в обозримом будущем? Для этого есть хороший аргумент, основанный на демографии и ожиданиях роста.

Но мы никогда не можем сказать наверняка, и даже если долгосрочный тренд останется одним из более низких уровней инфляции, невозможно предсказать выбросы, которые могут вызвать краткосрочные всплески инфляции.

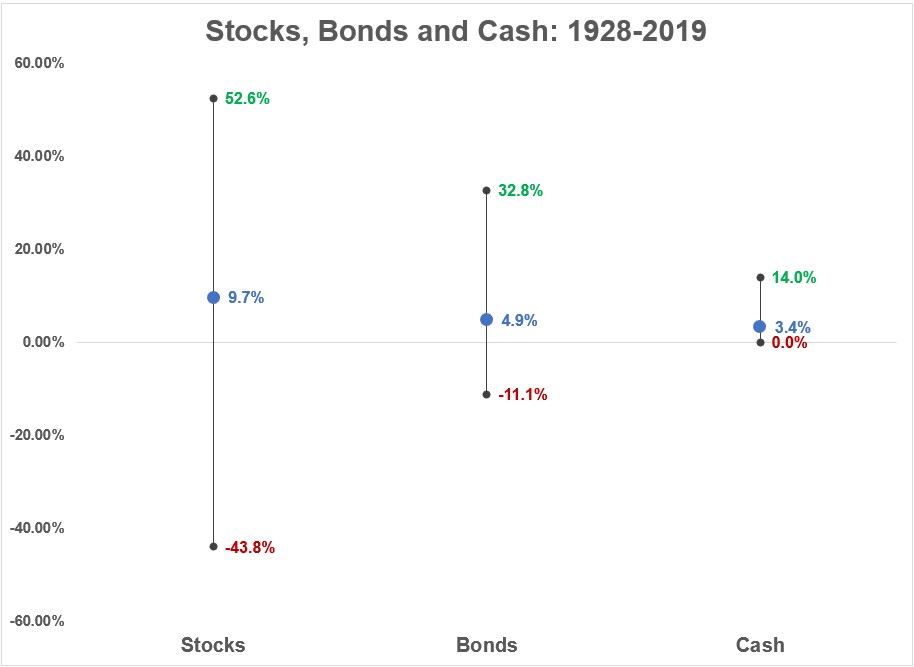

Также полезно увидеть широкий диапазон результатов, которые могут иметь место в 3 классах активов с наибольшей, средней и минимальной доходностью за календарный год:

Долгосрочные возвраты невозможно предсказать точно, но я мог бы дать вам диапазон (назовите это от 4% до 12%) в течение 30-40 лет на фондовом рынке и чувствовать себя довольно уверенно относительно этого диапазона. Но в краткосрочной перспективе диапазон результатов достаточно велик, чтобы проехать на шести Теслах.

За последние 92 года годовой доход по S&P 500 составлял 9,7%, но почти 70% всех календарных лет показали доходность выше + 10% или ниже -10%. Таким образом, большую часть времени акции либо растут, либо падают.

Облигации, с другой стороны, пережили всего один год, когда они снизились до двузначного числа (в 2009 году они упали на 11%). Именно инфляция является убийцей облигаций. В то время как 10-летние казначейства пережили только 17 убыточных лет из 92-х, с 1928 года, с учетом инфляции было 40 убыточных лет или почти в 44% случаев.

У наличных никогда не было плохого года, что в краткосрочной перспективе кажется довольно хорошим. Но 3-месячные ГКО снизились после учета инфляции 38 из 92 лет. Акции снизились в 30 из 92 лет в реальном исчислении.

Также просто для удовольствия, давайте посмотрим на годовую доходность для этих классов активов на нескольких различных временных шкалах.

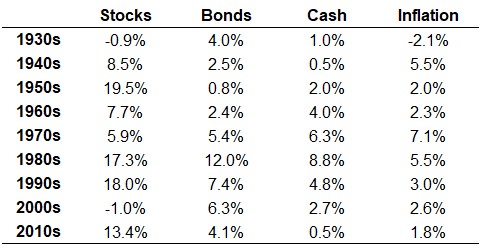

Рынки с 1980 года были удивительными, потому что этот период начался со смехотворно низких оценок и смехотворно высоких процентных ставок:

Акции показали себя отлично, но доходность облигаций запредельная по сравнению с рынками до 1980-х годов. Возвращения до 1980 года приличные, но ничего подобного мы с тех пор не видели:

Но удивительно, как Великая Депрессия оказала влияние на долгосрочную доходность акций. Вот как все выглядит с точки отсчета 1933 года, когда произошел сбой в уравнении:

Это почти 2% в год, что Великая Депрессия прыгает.

Теперь вот доход за последние 20 лет, который, возможно, был худшей отправной точкой в истории фондового рынка США :

Даже с превосходными доходами за последние 11 лет или около того облигации почти превзошли акции в этом столетии. Теперь вот последние 11 лет:

Общая прибыль по S&P 500 за 2009-2019 гг. (+ 345%) была лучше, чем общая прибыль за 2000-2019 гг. (+ 221%) с большим отрывом.

Очевидно, все это – сбор вишни. Мы не можем просто устранить худший крах в истории или думать только об акциях с их лучших или худших точек входа. Но анализ доходности классов активов в различных рыночных средах может помочь установить лучшие ожидания относительно того, что будет впереди.

Возможно, лучший способ подумать об этом - взглянуть на каждое десятилетие с точки зрения годовой доходности класса активов и инфляции:

Опять же, произвольные даты начала и окончания, но никогда два десятилетия выглядели одинаково с точки зрения акций, облигаций, денежных средств и инфляции.