Бен Карлсон

28 октября 2019 г.

Источник: fortune.com

Перевод: ТОО «PFA»

Фундаментальные показатели обеспечивают долгосрочную доходность на рынках. Вот почему инвесторы обращают внимание на тенденции в доходности, продажах, денежных потоках, процентных ставках и экономическом росте. Но есть и другие переменные способные сдвинуть рынки в долгосрочной перспективе, которые многие инвесторы могут упустить из виду. Многие из этих тенденций связаны с тем, как со временем развивалась отрасль управления активами, как меняются рынки и как люди вкладывают свои деньги.

Влияние этих тенденций является более тонким, потому что о них не сообщается на регулярной основе, но они могут оказать длительное влияние. Вот некоторые из наиболее важных тенденций в отрасли управления активами и их влияние на инвесторов и рынки:

Профессионалы заменили любителей

По словам Чарли Эллиса , 50 лет назад на Нью-Йоркской фондовой бирже в акций инвестировали около 90% любителей. Сегодня около 98% торговых операций совершают профессионалы из паевых инвестиционных фондов, хедж-фондов, квонтов и других институциональных трейдеров.

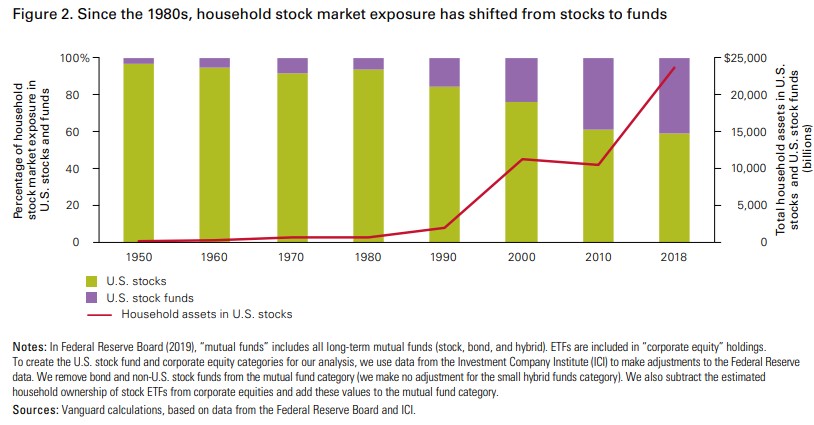

Этот график Vanguard показывает, как со временем изменилось сочетание инвестиций в отдельные акции и биржевые фондыдля домохозяйств США:

Это был скромный сдвиг вплоть до 1980-х годов, что совпадает с ростом пенсионного счета 401K. Доля акций, принадлежащих домашним хозяйствам в фондах, увеличилась с менее чем 3% в 1950 году до более чем 43% к концу 2018 года. В хедж-фонды, пенсионные и других институциональных инвесторов инвестируются также триллионы долларов.

Затраты ведут поведение

В последние недели Чарльз Шваб , E-Trade, TD Ameritrade и Fidelity объявили, что будут сокращать комиссионные по сделкам с акциями и ETF до нуля. Большинство индексных фондов на широкой основе можно купить за копейки на доллар с точки зрения соотношения расходов (или вообще без расходов в случае индексных фондов с нулевой комиссией, таких как Fidelity). Эта гонка к нулю в комиссиях принесла огромную пользу инвесторам с точки зрения экономии средств, но она также сильно изменила ситуацию с фондами.

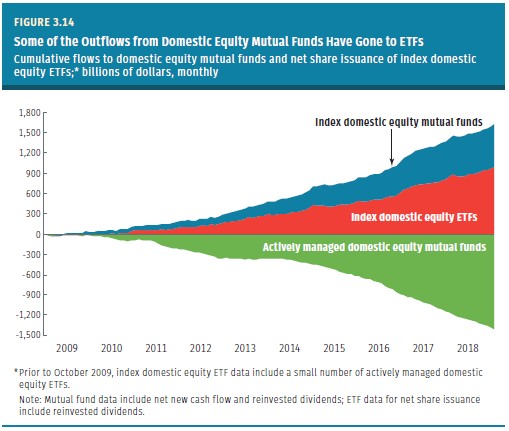

По словам Vanguard , за последние 15 лет биржевые фонды с самыми низкими коэффициентами расходов принесли почти 1,3 триллиона долларов. Между тем, за тот же период времени самые дорогие фонды получили отток примерно в 1,2 триллиона долларов. Вы можете увидеть, к чему это привело за последнее десятилетие или около того, на этом графике из Института инвестиционной компании :

Инвесторы голосуют ногами и отдают деньги таким фирмам, как Vanguard и iShares, обе из которых теперь управляют триллионами долларов в активах фонда.

Системность по усмотрению

В индексных фондах нет ничего особенного. Это просто инвестиционные инструменты, которые следуют прозрачному, долгосрочному, дисциплинированному, эффективному с точки зрения налогов подходу, который является как недорогим, так и требующим минимального обслуживания. Активные управляющие фондами могут повторить эту основную идею, используя основанные на правилах стратегии, которые не следуют только рыночным индексам.

И это именно то, что происходит в смарт-бета-фондах. По оценкам, примерно 1 триллион долларов из примерно 4 триллионов долларов в биржевых фондах инвестируется в смарт-бета-продукт. Эти систематизированные фонды инвестируют в различные факторы риска или компании, основанные на определенных правилах, которые изложены заранее. Многие из этих фондов копируют стратегии, которые дискреционные управляющие портфелями используют годами, только они используют количественный подход, который отбирает большую часть догадок и усмотрений из закономерностей, поэтому инвесторы обычно знают, чего ожидать.

Квонты в основном заменили звездного управляющего фонда в этом десятилетии.

Увеличение фондов заданной даты

Согласно данным Morningstar , к концу 2018 года фонды заданной даты (target-date funds) составили 1,7 триллиона долларов. Эти портфели, которыми профессионально управляют, облегчают инвесторам хранение диверсифицированного набора активов в одной обертке. Затраты имеют значение и в этом пространстве. В 2018 году 57 млрд. долл. США поступили в фондызаданной даты с коэффициентами расходов 20 базисных пунктов или менее, в то время как фонды с затратами 0,60% или выше испытали отток в 37 млрд. долл. США.

Имея 5 триллионов долларов в активах и деньгах, поступающих быстрее, чем Усэйн Болт, Vanguard также стал огромным бенефициаром роста средств на целевой срок. На конец 2018 года фирма имела 40% доли на целевом фондовом рынке с активами примерно в 650 миллиардов долларов.

В своем исследовательском отчете, озаглавленном « Как Америка спасает 2019 год» , «Vanguard» показывает, как средства с установленными датами стали доминировать в пенсионном пространстве с установленными взносами. Компания управляет активами с установленными взносами, такими как счета 401(k), на более чем 1,4 трлн.долларов США. Почти 80% этих инвесторов, по крайней мере, часть своего пенсионного портфеля вложили в фонды заданной даты. Более чем половина весь свой счет держат в едином пенсионном фондезаданной даты.

Основная причина роста этих универсальных фондовых опций, которые выбирают базовые фонды от вашего имени и ребалансируют по мере необходимости, заключается в том, что теперь они являются выбором фонда по умолчанию, когда сотрудники вводят планы. В сочетании с автоматическим зачислением сотрудников во многие планы 401(k). Это огромный шаг вперед для инвесторов с точки зрения упрощения вариантов инвестирования и привлечения большего количества людей для накоплений на пенсию.

Рост финансовых консультантов

Одна из главных причин, по которой индексные фонды стали так популярны – рост числа независимых финансовых консультантов, которые не привязаны к конкретным инвестиционным продуктам для своих клиентов. Согласно исследованию, проведенному Ассоциацией консультантов по инвестициям и консультантам по вопросам соответствия Национальным регуляторным службам, число зарегистрированных инвестиционных консультантов (RIA) достигло еще одного рекорда в 2018 году. В настоящее время зарегистрированных независимых консультантовнасчитывается почти 13 000, контролирующих активы на сумму более 83 триллионов долларов.

В отрасли также произошел значительный переход от транзакционной бизнес-модели, основанной на комиссионном вознаграждении, к бизнес-модели на платной основе в крупных финансовых компаниях. В прошлом году Morgan Stanley увидел, что гонорары, полученные от управления активами, достигли рекордного уровня. В знак признания быстрого роста канала RIA, Goldman Sachs в этом году приобрела United Capital, одну из крупнейших RIA в отрасли, за 750 миллионов долларов. Это было крупнейшее приобретение Goldman за два десятилетия.

Влияние на рынки

Мы можем извлечь из этих тенденций ряд рыночных последствий. Профессионализация рынков вывела «семейную составляющую» из этого уравнения, затруднив профессиональным инвесторам опережать средние показатели рынка. Это одна из причин того, что почти 90% активно управляемых фондов США не смогли превзойти свои индексированные показатели за последние 15 лет. Когда за покерным столом остается меньше игроков, остальным соперникам становится сложнее победить.

Снижение затрат и рост активов с установленными взносами, вероятно, стали причиной общего роста рыночной оценки акций США за последние 2-3 десятилетия. Когда рынки были менее развитыми, и инвесторы платили более высокую цену за сделку, имело смысл, что оценки были ниже, потому что уровень препятствий для инвестирования был выше. Большинство из этих препятствий были устранены в последние годы, что означает, что на рынке не так много сделок, как раньше.

То, как частные лица и консультанты распределяют капитал, также изменило динамику рынка. В комиссионной модели брокеры были заинтересованы в продаже продуктов. В мире, основанном на плате за услуги, советники заинтересованы в том, чтобы клиенты использовали модели долгосрочного распределения активов, и методично заставляют эти деньги работать со временем, а не заставлять их платить лишние комиссионные наценки. То же самое относится и к лицам, которые выбрали диверсифицированные целевые фонды, а не к сбору акций. Когда миллионы инвесторов регулярно вкладывают деньги в более уравновешенные инвестиционные стратегии, это неизбежно влияет на рынок.

Эта динамика, вероятно, сыграла свою роль в ослаблении волатильности рынка в последние годы, но было бы непросто утверждать, что это будет длиться вечно. Фактически, можно утверждать, что профессионализация рынков со стороны системных инвесторов сделала рынки более микроэффективными, и в то же время макроэффективными. Это означает, что, вероятно, никогда не было труднее выиграть через выбор ценных бумаг, но время от времени рынки все равно будут терять свои позиции, поскольку невозможно чрезмерно отреагировать на чрезмерную реакцию инвесторов.

Инвесторы получили большую выгоду от более низких затрат, улучшенных вариантов инвестирования и более справедливой модели консультирования. Следующим шагом в этом процессе, для тех кто работает в отрасли управления активами и хотели бы оставаться актуальными, будет дальнейшее улучшение поведенческих систем и дизайна. Если инвесторы не смогут вести себя адекватно, когда рынки сходят с ума, все выгоды, которые были достигнуты в последние годы, будут напрасны.

Бен Карлсон, CFA, директор институционального управления активами в Ritholtz Wealth Management.