28 февраля 2020 г

Источник: vanguardinvestor.co.uk

Перевод: ТОО «PFA»

После более чем десятилетия общего роста рынков, наконец, может наступить значительный спад в акциях.

Мы не знаем, насколько это будет плохо или как долго это продлится, но мы знаем, что некоторые инвесторы допустят дорогостоящие ошибки, прежде чем цены снова вырастут. Вот некоторые распространенные ошибки, а для тех, кто в них нуждается, некоторые альтернативные варианты действий, которые со временем окажутся полезными.

1. Отсутствие плана

Первая ошибка в инвестировании – инвестировать без плана. Это ошибка – часто порожденная инерцией или чрезмерной уверенностью – которая порождает другие ошибки, такие как погоня за производительностью, попытка определить время удачных сделок или реакция на «рыночный шум». Такие соблазны множатся в условиях спада, так как инвесторы, стремящиеся защитить свои портфели, ищут быстрые решения.

Разработка инвестиционного плана не должна быть сложной. Вы можете начать с ответа на несколько ключевых вопросов о текущем состоянии ваших финансов и о том, чего вы хотите достичь путем инвестирования.

2. Сосредоточение на «потерях»

Если у вас есть план и портфель, который сбалансирован по классам активов (акции, облигации и денежные средства) и диверсифицирован внутри них, но стоимость портфеля значительно падает в обмороке рынка, не отчаивайтесь. Фондовые спады нормальное явление, и большинство инвесторов переживут многие из них.

Например, в период с 1980 по 2019 год было пять медвежьих рынков акций (снижение на 20% и более, продолжительностью не менее двух месяцев) и 15 коррекций (снижение не менее чем на 10%). Если вы не продадите, количество акций, которыми вы владеете, не упадет во время спада. На самом деле, это число будет только расти, если вы реинвестируете дивидендные доходы и купоны ваших фондов. И любое восстановление рынка оживит ваш портфель.

Все еще волнуетесь? Возможно, вам придется пересмотреть уровень риска в вашем портфеле. Портфели с более высокой долей акций исторически приносили более высокую доходность, но для их захвата требовалось больше терпимости к большим колебаниям цен.

3. Чрезмерная реакция или упущение возможностей

Во времена падения цен на активы некоторые инвесторы чрезмерно реагируют, продавая более рискованные активы. Они могут присоединиться к «бегству к качеству» - к государственным облигациям или наличным деньгам. Или они могут охватить знакомые, возможно, переходя с международных на внутренние рынки, демонстрируя «домашний уклон».

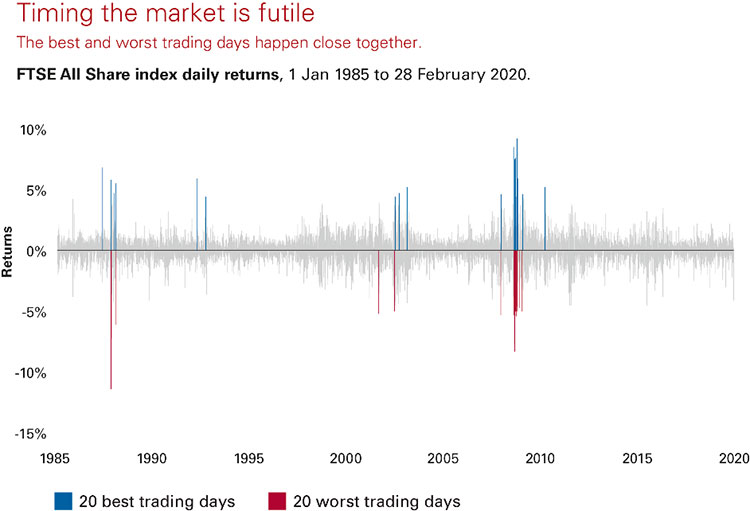

Иногда для того, чтобы инвестор был предупрежден о рисках своего портфеля, требуется пережить «рыночный шок». Например, вы можете позволить своему портфелю дрейфовать на растущих рынках, возможно, не осознавая, что со временем вы все больше и больше рискуете, так как доля акций со временем может превысить уровень первоначально допустимого риска. Но продавать рискованные активы на фоне нестабильности рынка ошибочно, полагая, что вы будете знать, когда придет время вернуть свои деньги обратно в эти активы. Это называется markettiming (выбор времени для сделок), и график ниже показывает одну причину, почему это плохая идея. Чрезвычайные движения рынка, вверх и вниз, часто происходили в непосредственной близости друг от друга, что затрудняет определение времени для успешных сделок.

Бесполезность выбора времени для осуществления удачных сделок на фондовом рынке

Его лучшие и худшие дни случаются близко друг к другу

Прошлые показатели не являются гарантией будущих результатов. Эффективность индекса не является точным представлением какой-либо конкретной инвестиции, поскольку вы не можете напрямую инвестировать в индекс.

Источник: Vanguard.

4. Торговля на фоне волатильности? Рассмотрим другую сторону – тех, кто покупает.

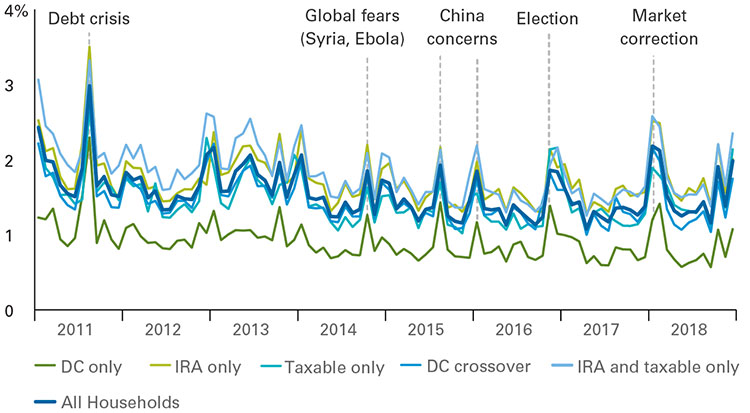

Исследование, основанное на данных 8,4 млн. домохозяйств в США, чьи счета управляются непосредственно Vanguard – пожалуй, самое полное исследование торгового поведения домашних хозяйств, когда-либо опубликованное – выявило более интенсивную торговлю среди инвесторов на индивидуальных пенсионных счетах (IRA) Vanguard, налогооблагаемых счетах и пенсионных планах с установленными взносами в периоды резких падений рынка.

Хотя наше исследование было основано на американских инвесторах, авторы исследования полагают, что исследование неамериканских инвесторов, вероятно, обнаружит аналогичное поведение в торговле.

Но не все инвесторы Vanguard продавали рискованные активы во время или после рыночных спадов в течение нашего исследовательского периода. Некоторые пошли другим путем – добавив в свои инвестиции рискованные активы.

«Даже в периоды нестабильности наше исследование напоминает нам, что всегда есть «две стороны сделки» - одни продают, другие покупают. Инвесторам важно осознать эту динамику, особенно тем, у кого сильные предчувствия, что «сейчас» - время продавать», - сказал Стивен Уткус, глава исследования инвесторов Vanguard.

Инвесторы, как правило, торгуют больше на фоне рыночных новостей

Примечания: Сумма ежемесячных активов, которыми осуществлялись сделки на различных типах пенсионных и налоговых инвестиционных счетах в Vanguard, за период с января 2011 г. по декабрь 2018 г.

Данные по разным типам счетов обозначены цветными линиями, синяя линия – объединённые данные.

Источник: Vanguard.

Что инвесторы могут сделать, чтобы застраховаться от рыночных спадов

Это все хорошо, чтобы знать, что вы должны не делать в качестве инвестора. А что делать инвесторам? Наши принципы не изменились и не изменятся, независимо от курса рынка. На высоком уровне каждый инвестор должен учитывать следующее:

-

Определите или пересмотрите свои инвестиционные цели, убедившись, что они имеют приоритет для вас;

-

Разработайте подходящее распределение активов (сочетание акций, облигаций и денежных средств) с использованием широко диверсифицированных инструментов;

-

Контролируйте свои затраты;

-

Помните, для чего вы инвестируете, придерживайтесь плана и блюдите долгосрочную дисциплину.

Первые три шага являются неотъемлемой частью хорошего инвестиционного плана. Последний шаг необходим, чтобы воспользоваться потенциальными долгосрочными преимуществами этого плана. Эти четыре простых принципа от Vanguard предоставляют инвесторам основу для разработки плана достижения инвестиционного успеха.

Ребалансировка

Мы считаем, что вам следует периодически корректировать свои активы, чтобы они соответствовали вашему целевому набору активов (сочетание акций и облигаций в вашем портфеле, которое вы установили в самом начале).

Возвращение к целевому распределению или ребалансировка – звучит просто, но часто оказывается психологически сложным действием. Это потому, что требует продажи активов, которые работали лучше для вас, и покупки тех, которые не сделали этого так же хорошо.

В условиях рыночных спадов восстановление баланса может потребовать вложения в активы, которые теряют стоимость. «Это противоречит нашей интуиции, - сказал г-н Уткус, - однако и сохранение своего инвестиционного курса, и покупка большего количества падающих активов является экономически рациональным действием».

Вы можете прочитать больше о ребалансировке ваших инвестиций здесь .

Думайте долгосрочно

Инвестирование — это долгосрочный процесс, наилучшим образом подходящий для достижения долгосрочных целей. Вангард прогнозирует незначительную прибыль за грядущий десятилетний период, который начался в четвертом квартале 2019 года. Наши инвестиционные стратеги ожидают долгосрочную прибыль, несмотря на «повышенный риск» значительного падения стоимости акций на этом пути. Однако, вам необходимо продолжать инвестировать даже в трудные времена, чтобы максимально увеличить свои шансы захватить тот потенциал роста, который есть у рынка в долгосрочном периоде.