Автор: Дженна Росс

Перевод: ТОО «PFA»

Источник: advisor.visualcapitalist.com

Поскольку кризис COVID-19 продолжается, волатильность достигла уровней, невиданных со времен глобального финансового кризиса. Что следует иметь в виду начинающим инвесторам под давлением эмоций?

Сегодняшняя инфографика из New York Life Investments рассматривает рыночные распродажи и отскоки через историческую линзу, а также действия, которые инвесторы могут предпринять, чтобы помочь своим инвестициям.

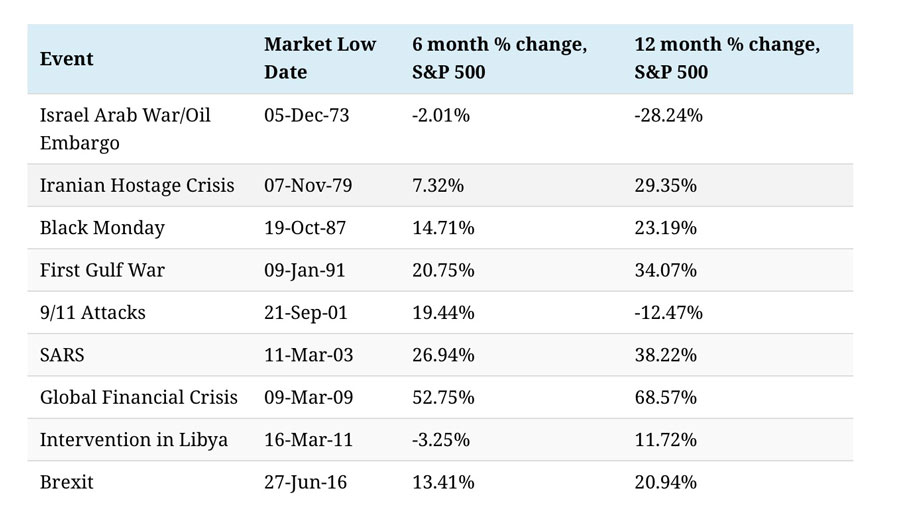

Рынок Отскакивает Со Временем

Редкие, неожиданные события—или так называемые черные лебеди—могут иметь серьезные последствия, но рынки каждый раз восстанавливались. На самом деле, исторически спады были кратковременными, и S&P 500 наблюдал 12-месячный рост в большинстве случаев.

Двумя исключениями являются нефтяное эмбарго 1973 года и атаки 11 сентября, когда рынки дольше восстанавливались из-за экономического спада и краха доткомов, соответственно. Мировой финансовый кризис показал самые большие успехи в этом списке, поднявшись почти на 70% за один год от рыночного минимума.

Хотя это может быть заманчиво продать активы в разгар спада, но инвесторы, которые держат свои инвестиции, исторически получают гораздо большую прибыль.

Сказка о двух инвесторах

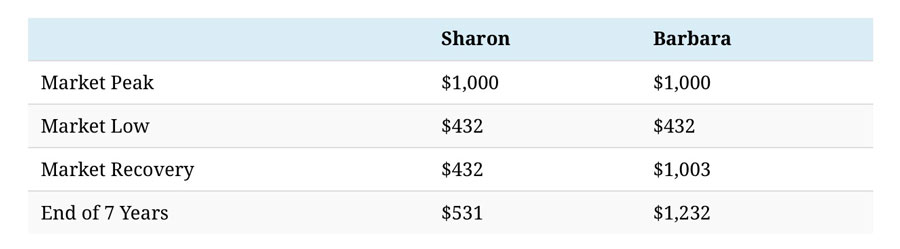

Чтобы увидеть, как это происходит, давайте вернемся к глобальному финансовому кризису. Два гипотетических инвестора, Шэрон и Барбара, оба начинают с инвестиций в 1000 долларов.

Шарон реагирует эмоционально, когда рынок падает. Она продает свои акции на спаде, и не возвращается на рынок, пока цены не достигнут своего предыдущего пика.

С другой стороны, Барбара реагирует рационально, несмотря на нестабильность рынка, и сохраняет свои инвестиции. Вот как их инвестиционные ценности будут отличаться в течение семилетнего периода:

По прошествии семи лет уравновешенность Барбары приносит ей инвестиционный доход в размере $1232-более чем в два раза больше, чем конечная стоимость Шарон.

Очевидно, что рынки исторически восстанавливались с течением времени. Однако, что могут сделать инвесторы сейчас, чтобы помочь рости своим долгосрочным сбережениям?

Принятие мер

Инвесторы должны следовать трехшаговой структуре, чтобы помочь инвестициям рости.

-

Держитесь плана.

Большинство инвесторов могут удерживать свои ценные бумаги, особенно если они находятся далеко от выхода на пенсию. Если делать регулярные взносы, инвесторы должны продолжать делать это, а не пытаться рассчитать время для удачных сделок на рынке. -

Пересмотреть распределение активов.

Инвесторы должны убедиться, что их распределение активов по-прежнему отражает их толерантность к риску, возраст, желаемый образ жизни и другие особенности. Диверсификация портфеля также чрезвычайно важна, чтобы помочь управлять рисками и обеспечить конкурентоспособную доходность. -

Храните резервные средства наличными.

Может возникнуть соблазн вложить все дополнительные средства в акции с привлекательной ценой. Однако финансовые эксперты обычно рекомендуют инвесторам откладывать около 6 месяцев расходов на проживание наличными деньгами.

Эти действия помогают инвесторам оставаться сосредоточенными на своих инвестиционных планах.

Настрой на успех

В конечном счете, инвесторы могут избежать эмоциональных действий, вооружившись знаниями в условиях нестабильности рынка.

Основные стратегии включают:

-

Последовательность (постоянство)

-

Диверсификация

-

Возможность проведения срочных денежных операций

Принятие этих мер по оптимизации портфелей и подготовке к будущим распродажам поможет инвесторам достичь большего долгосрочного успеха.