Ник Маггиули

Источник: OfDollarsAndData.com

28 января 2020 г.

Перевод AssetAllocation.ru

Об искушении уходить в наличные в процессе инвестиций

Я предполагал, что к этому моменту своей карьеры финансового блоггера я навсегда покончу с темой маркет-тайминга /выбора времени операций на рынке – прим. переводчика/. С учетом многих глубоких статей, которые я прочитал, и моей собственной работой на эту тему (см. здесь, здесь и здесь), я надеялся, что этот вопрос больше не будет обсуждаться. Однако, мне все еще приходится периодически возвращаться к этой теме в частной переписке и разговорах, которые я веду с читателями и друзьями.

Это меня очень озадачило. Почему придерживание наличных для покупки просадок — столь соблазнительная идея, несмотря на неопровержимые свидетельства против ее успеха? Должно быть, я что-то упустил.

И я действительно кое-что упустил. Еще покопавшись в данных, я понял, что интуитивно чувствовали эти накопители денег. Они чувствовали, что могут получить лучшую цену. И в большинстве случаев они оказывались правы.

Например, если вы выберете случайный торговый день для Промышленного индекса Доу-Джонса с 1970 года, то с вероятностью 95% рынок закроется ниже в какой-то другой торговый день в будущем. Это означает, что лишь 1 из каждых 20 торговых дней (т.е. примерно 1 день в месяц) закрывается по цене, которая больше никогда не будет вам доступна. Лишь 1 из 20 торговых дней предлагает абсолютную сделку.

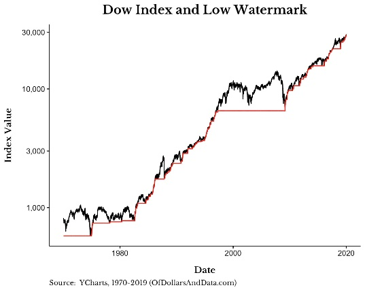

Чтобы визуализировать это, я нанес на график Доу (отображенный черным) его абсолютную самую низкую будущую цену («нижняя ватерлиния») с 1970 года (обратите внимание, что ось Y является логарифмической шкалой):

Индекс Доу и Нижняя Ватерлиния

Красная линия на рисунке («нижняя ватерлиния») представляет собой самую низкую будущую цену, которую индекс достигнет с этой точки в будущем.

Например, с 15 апреля 1997 г. по 9 марта 2009 г. нижняя ватерлиния составляла 6’547. Это число представляет собой дно, достигнутое 9 марта 2009 г. во время Большого Финансового Кризиса. Любой человек, который купил Доу после 15 апреля 1997 г., но до 9 марта 2009 г., технически мог бы получить лучшую цену, если бы он просто подождал до 9 марта 2009 г. (при условии, что он знает будущее). Применяя эту логику к каждому моменту времени, вы можете получить красную линию, отображенную на рисунке.

Наконец, мы знаем, что красная линия является плоской 95% времени, поскольку (как я только что сказал) в 95% торговых дней в будущем цена закрытия окажется ниже.

Почему эта линия так важна для маркет-тайминга? Потому что каждый раз, когда красная линия движется вертикально, она представляет собой точку, в которой кто-то мог бы получить абсолютно минимальную цену.

Как долго вам обычно приходится ждать, прежде чем вы достигнете абсолютной минимальной цены в любой отдельно взятый торговый день? Медианное время до достижения абсолютного минимума составляет 184 торговых дня (около 9 месяцев), однако среднее время – 508 торговых дней (около 2 лет). Несколько больших снижений (например, обвал 1974 г., финансовый кризис 2008 г.) значительно искажают это среднее значение. Но это далеко не самый важный вопрос.

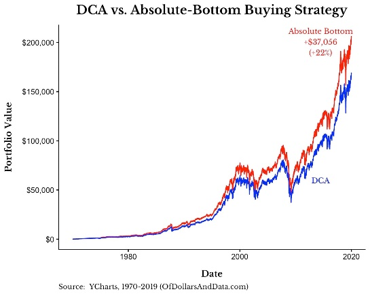

Самый важный вопрос, который вы можете задать: насколько лучше было бы вам, если бы вы могли покупать на этих абсолютных низах? Если бы вы покупали Dow только по самой низкой возможной цене, и копили наличные деньги между такими покупками, насколько это превзошло бы стратегию покупки на одну и ту же сумму ежемесячно (эта стратегия называется Dollar-Cost Averaging — DCA — усреднение долларовой стоимости)?

Ответ: покупка только на абсолютных минимумах на периоде с 1970 по 2019 гг. превзошла бы DCA примерно на 22% в целом, или на 0,4% (40 базисных пунктов) годовых.

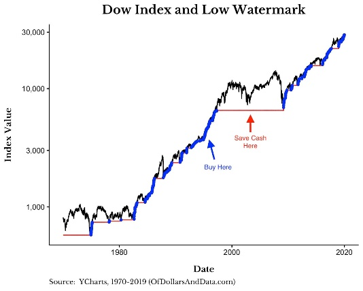

Чтобы визуализировать, когда стратегия «покупок по абсолютным минимумам» совершает покупки, я взял приведенный выше график и добавил синие точки в каждый момент времени, когда эта стратегия покупает Доу. Между синими точками (то есть плоскими красными линиями) стратегия накапливает избытки наличности:

Индекс Доу и Нижняя Ватерлиния

Несложно заметить, что эта стратегия покупает лишь тогда, когда рынок находится в некотором восходящем тренде, и накапливает наличные между этими трендами (поскольку «знает», что в будущем нас ожидает еще более низкая цена).

Однако, несмотря на наличие информации о будущих ценах, стратегия «покупок по абсолютным минимумам» приносит совершенно не впечатляющий выигрыш на 22% (или 0,4% в год) на периоде с 1970 по 2019 гг. (Примечание: обе стратегии в указанный период времени инвестируют одни и те же $12’623, или $1 в каждый торговый день):

DCA vs стратегия покупки по абсолютным минимумам

Почему это совсем не впечатляет? Потому что я ожидаю, что стратегия, которая в прямом смысле знает будущее, окажется лучше, чем на 40 базисных пунктов (0,4%) в год! Тот факт, что этого не происходит, показывает, насколько глупой может оказаться идея маркет-тайминга.

О чем это нам говорит? Это означает, что вам не нужно беспокоиться о получении абсолютно минимальной цены при покупке акций. На самом деле, вы с очень высокой вероятностью (95% времени) не получите лучшую цену при покупках по рыночным ценам.

Однако, хорошая новость заключается в том, что в долгосрочной перспективе это не будет иметь большого значения. Почему? Потому что для рынков с долгосрочным положительным трендом решения на основе маркет-тайминга, которые вы принимаете с использованием накопленного капитала, будут не столь важны.

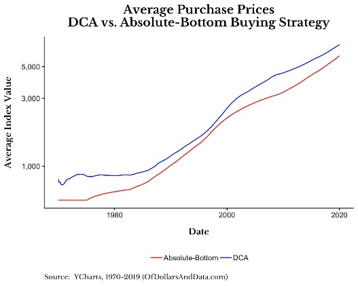

Чтобы увидеть это, достаточно взглянуть на средние цены покупки для стратегии «покупки по абсолютным минимумам» в сравнении с DCA по времени:

Средние цены покупок:

DCA vs стратегия покупки по абсолютным минимумам

Как видите, DCA покупает по более высоким средним ценам по сравнению со стратегией «покупки по абсолютным минимумам». Однако, что еще более важно, расхождения между средними ценами являются самыми большими во время медвежьих рынков (например, 1974, 2008 гг.), но начинают сходиться во время бычьих рынков.

Это говорит нам о том, что решения на основе тайминга оказывают существенное влияние лишь иногда (то есть во время больших медвежьих рынков), поэтому не стоит тратить время на беспокойство о них. Дело в том, что вы, скорее всего, потеряете больше, ожидая в наличных, чем могли бы получить, если бы успешно рассчитали время операций на рынке. Выбирайте с умом.

Время пришло

Почти год назад я писал: «Это последняя статья, которую вам когда-либо нужно будет прочитать о маркет-тайминге», и вот я вновь пишу на эту же самую тему. Однако, этот экскурс стоил того. За это время я смог проиллюстрировать, почему покупка просадок не работает, почему единовременное вложение всей суммы превосходит DCA, и даже какие условия необходимы для успешного маркет-тайминга.

Вся эта работа привела меня к данной статье, в которой я объясняю, почему попытка идеально рассчитать время ваших покупок не стоит затраченных усилий и рисков.

Если и после этого вы все еще хотите держать лишние деньги для «покупки возможностей», то я не знаю, что еще вам сказать. Удачи вам, и спасибо за чтение!