Источник: bilello.blog

Перевод: ТОО «PFA»

Многим из вас эта ситуация знакома.

У вас есть наличные деньги для инвестиций, полученные либо от продажи бизнеса, либо недавнего наследства, или накопленных сбережений. И это деньги, которые вам не понадобятся ближайшие 20 лет.

Вы знаете, что наличные, значительно уступят диверсифицированному инвестиционному портфелю в течение следующих 20 и более лет, но по какой-то причине, вы просто не можете начать.

Возможно, вы хотите выбрать лучшее время выхода на рынок, но…

- «Дождаться большой коррекции, чтобы войти?»

- «Оценочные коэффициенты слишком высоки?»

- «Что, если в этом году экономика войдет в рецессию?»

- «Процентные ставки растут. Разве это не плохо для акций?»

Это разумные вопросы, о которых следует подумать при распределении свободных денег.

Но, что говорят данные?

Конкретизируем…

- Какова альтернативная стоимость сбережений в наличных деньгах?

- Каковы шансы, что вы сможете купить по более низкой цене, чем сегодня?

- Каковы шансы, что ожидание медвежьего рынка позволит вам купить по более выгодной цене, чем сегодня?

- Если бы вы могли предсказать начало и окончание всех предыдущих рецессий с идеальной точностью, насколько бы это увеличило вашу прибыль?

- Каковы шансы, что усреднение рыночной стоимости в долларах (DCA), превзойдут инвестиции в единовременной сумме?

- Должны ли вы распределять новые денежные ассигнования на основе оценки?

- Должны ли процентные ставки влиять на выбор времени входа на рынок?

Давайте рассмотрим каждый из этих вопросов…

В большинстве исследований, сравниваются доходности акций и наличных денег, предполагая, что наличные хранятся на расчетном счете с нулевой процентной ставкой или лежат под матрасом.

Хоть это и применимо к некоторым второстепенным деньгам, но я считаю, что для определения истинной стоимости «свободных денег», было бы корректней использовать положительную доходность, которую можно получить с минимальными усилиями от наличных средств.

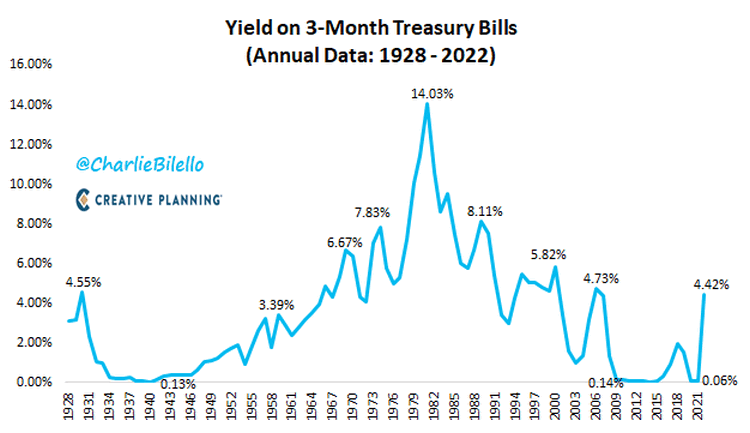

Средняя доходность наличных с 1928 года составляла 3,3% (с использованием 3-месячных казначейских векселей в качестве показателя), но, с течением времени, доходность значительно колебалась: от 0% по нижней планке, до 14% по верхней планке.

Возвращаясь к 1928 году, каковы были ваши шансы превзойти S&P 500, сидя в наличных деньгах?

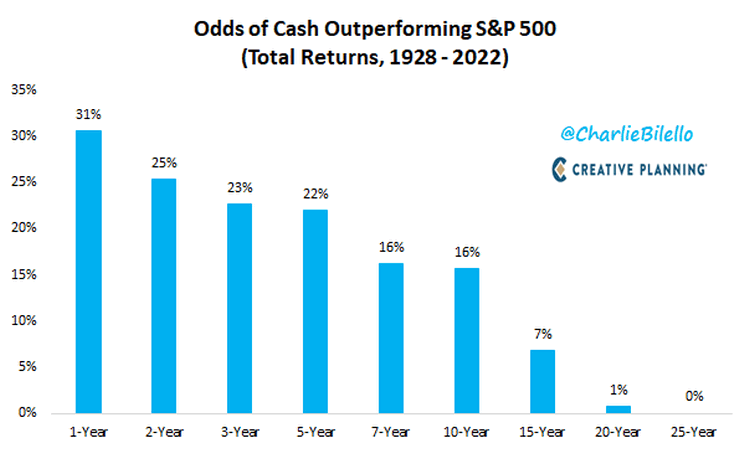

За 1 год: с 31%-ной вероятностью.

Важно отметить, что чем дольше вы сидели в наличных деньгах, тем ниже ваши шансы победить рынок. За 5 лет ваши шансы превзойти рынок снизились до 22%, а через 10 лет — до 16%. А каждый 25-летний период, включая тех, кто купил на пике в 1929 году, инвестиции в S&P 500 превосходили доходность наличных денег.

1. Во что обходится хранение денег наличными?

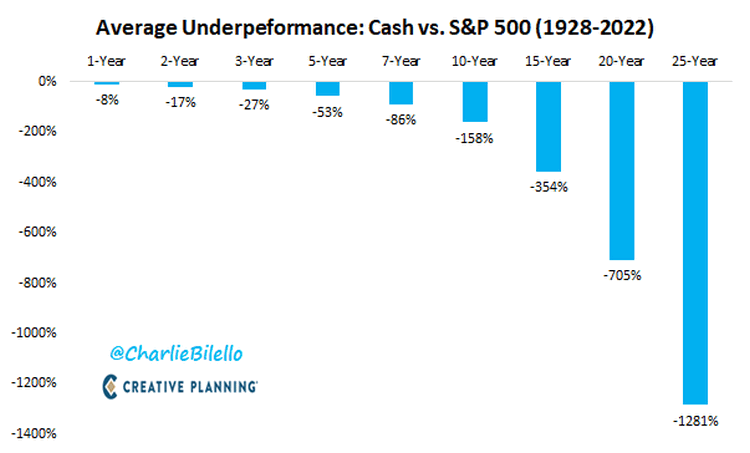

Иногда в ничего, когда рынки идут вниз. Это особенно верно во время длинных медвежьих рынков. Но гораздо чаще, это вам чего-то стоит, и с годами это что-то только увеличивается. На дистанции в 1 год, средняя стоимость хранения наличных денег против инвестиций в S&P 500, проигрывала примерно -8%. Но за 25-летний период этот показатель вырастает до более чем -1200%.

2. Каковы шансы, что у вас будет возможность купить по более низкой цене, чем сегодня?

Многие инвесторы скажут вам, что они просто ждут коррекции, чтобы войти. Это хорошая мысль, и покупка акций на распродаже, как правило является хорошей идеей.

Единственная проблема заключается в том, что коррекция может не наступить в течение длительного времени, а когда она произойдет, акции могут не опуститься ниже сегодняшнего уровня. Вы могли бы очень хорошо ждать целую вечность, чтобы инвестировать.

Позвольте мне объяснить.

Исторически сложилось так, что акции, с вероятностью 75% в какой-то момент в будущем закроются ниже сегодняшних цен (примечание: используются данные о среднемесячной доходности, начиная с 1928 года). Это довольно хорошие шансы, но это означает, что в 25% случаев акции просто продолжают расти, и у вас никогда не будет возможности купить по более низкой цене, чем сегодня.

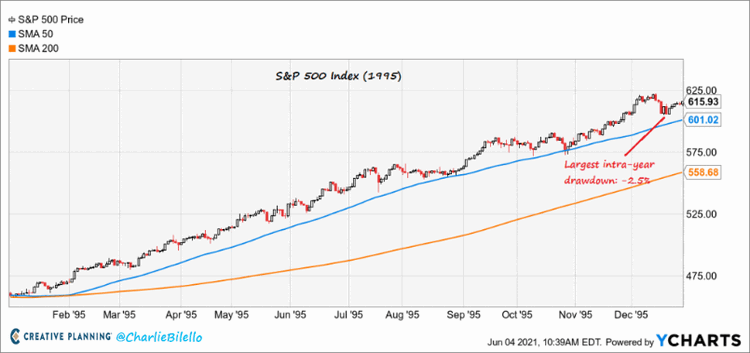

Мой любимый пример произошел в 1995 году. Акции стремительно росли, и к концу февраля индекс S&P 500 вырос более чем на 6% годовых. Допустим, в то время вы сидели с наличными, и хотели дождаться незначительного 5%-го отката, чтобы войти на рынок. Что ж, вам пришлось бы ждать до июля 1996 года, прежде чем этот откат произошел. И когда это случилось, S&P 500 все еще был более чем на 25% выше, чем в момент закрытия в феврале 1995 года.

Вы бы тогда вложили свои дополнительные деньги? Я сомневаюсь в этом. Вот почему ожидание просадок, может быть трудной игрой.

3. Какова вероятность того, что ожидание медвежьего рынка позволит вам купить по более выгодной цене, чем сегодня?

Некоторые инвесторы хотят большего, чем коррекция или более низкая цена, чтобы инвестировать. Они хотят значительного снижения.

Допустим, вам нужно увидеть минимальную просадку в 20% на ежемесячной основе, чтобы начать инвестировать. Как часто ожидание такой просадки позволит вам купить по более низкой цене, чем сегодня?

Начиная с 1928 года – это только 21% времени. (Примечание: я великодушно допускаю просадку более чем на 20%, чтобы достичь вашей цели более низкого уровня, используя наихудшее месячное закрытие каждого медвежьего рынка для сравнения с предыдущими ценами). Это означает, что в 79% случаев, даже если у вас есть дисциплина ждать снижения на 20+% прежде чем начать инвестировать (непростая задача), когда это наконец произойдет, цены будут на более высоком уровне, чем сегодня.

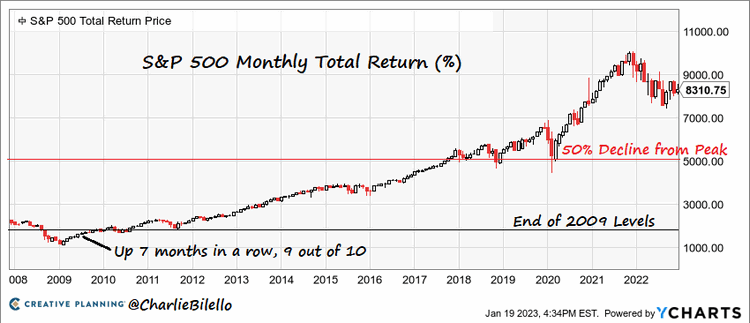

После минимума медвежьего рынка в марте 2009 года акции пошли вертикально вверх, укрепляясь 7 месяцев подряд, и 9 из следующих 10 месяцев до конца года. К концу 2009 года многие подумали, что было бы разумно дождаться еще 20%-ного отката, прежде чем вернуться к инвестициям. Но, когда в 2022 году наконец произошло 20-процентное снижение по итогам месяца, это вернуло S&P 500 только к уровням 2021 года. Это на 329% выше, чем на конец 2009 года. Даже если снижение в 2022 году приведет к очередному падению на 50% (как мы это видели в 2007–2009 годах), это вернет акции только к уровням 2017 года, которые всё ещё будут на 185% выше, чем в конце 2009 года.

Урок здесь ясен. Если вы ждете большого падения, чтобы инвестировать, вы должны быть готовы ждать очень долго, понимая, что когда падение в конечном итоге наступит, оно вполне может оставить акции на более высоком уровне, чем сегодня.

4. Каковы шансы, что усреднение рыночной стоимости в долларах, превзойдут инвестиции единовременной суммы?

До сих пор мы предполагали, что вы инвестируете все свободные денежные средства сразу, иначе известные как «единовременные инвестиции».

Этому подходу есть альтернатива, известная как усреднение долларовой стоимости (DCA).

Допустим, у вас есть 100 000 долларов свободных денежных средств для инвестирования. Вы можете сразу вложить всю сумму сегодня, а можете инвестировать по X$ в месяц в течение Y лет.

Предположим, вы инвестируете эти 100 000 долларов США равными частями в течение 12 месяцев или 8 333,33 доллара США в месяц, сохраняя остаток наличными (3-месячные казначейские векселя).

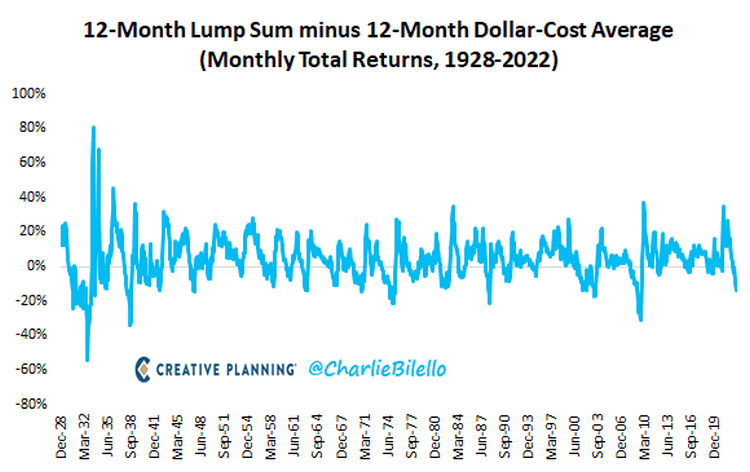

Как часто такая стратегия побеждала бы единовременные инвестиции (100 000 долларов сразу)?

Только в 32% случаев. Причина проста: рынки, как правило, растут чаще, чем падают, и этот рост превосходит наличные деньги за 12-месячные периоды в 68% случаев.

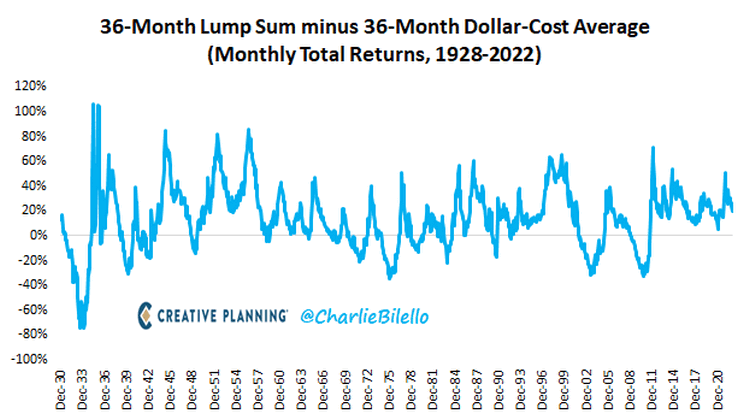

Чем длиннее период, за который вы усредняете долларовую стоимость, тем больше шансов, что фондовый рынок будет значительно выше, и тем больше вероятность того, что единовременные инвестиции будут лучшим выбором. Если вы распределите те же 100 000 долларов на 36 месяцев, ваши шансы превзойти единовременные инвестиции снизятся до 26%.

Важно отметить, что шансы в 26% не были распределены равномерно во времени. Последний 36-месячный период, когда усреднение долларовой стоимости превосходило единовременную выплату, был с октября 2008 г. по сентябрь 2011 г. С тех пор единовременные инвестиции каждый раз превосходили 36-месячную стратегию усреднения долларовой стоимости.

Это связано с тем, что в этот период рынок в основном находится в восходящем тренде, но он показывает, насколько долго шансы на то, что выбор времени для усреднения долларовой стоимости могут играть против вас.

5. Должны ли вы распределять инвестиции на основе оценки? Каковы шансы, что такая стратегия будет успешной?

Даже после падения фондового рынка в 2022 году стоимость акций США всё ещё высока.

На сколько высока?

На уровне 29, показатель CAPE Ratio S&P 500 (он же «Shiller P/E») превышает 92% исторических значений.

Поскольку оценки, как правило, обратно коррелируют с долгосрочной будущей доходностью, это вызывает беспокойство у многих инвесторов. Мысль: почему бы не дождаться более низких оценок, прежде чем входить (?) кажется уместным вопросом, но как исторически сложилась система рыночного расчета времени, основанная на оценках?

Давайте взглянем.

Во-первых, нам нужно придумать систему.

Начиная с 1928 года (при условии, что тогда были доступны данные CAPE), предположим, вы переходили от акций к наличным деньгам каждый раз, когда коэффициент CAPE поднимался выше 90-го процентиля, и возвращались к акциям только тогда, когда он опускался ниже 90-го процентиля. (Примечание: используйте скользящий процентиль, поскольку в то время у вас не было полного набора исторических данных).

Как бы сработала такая стратегия? Ничего страшного, вы бы получили 8,7% среднегодовых, но это все же ниже, чем доходность S&P 500 по принципу «покупай и держи» в 9,4%.

Однако, важно то, что вам пришлось бы сидеть в наличных деньгах во время невероятных скачков цен на акции. Наиболее памятными из них были 1990-е, когда коэффициент CAPE впервые поднялся выше 90-го процентиля в феврале 1995 года. В течение следующих пяти лет S&P 500 увеличился более чем в три раза, поскольку оценки достигли невиданных ранее высот.

После этого он рухнет (медвежий рынок 2000-2002 гг.), но сколько инвесторов смогут сидеть с наличными в течение пяти лет во время такого периода? Даже после краха, акции были не совсем дешевыми: низкий показатель CAPE, равный 21 в феврале 2003 г., все еще находился на уровне 86-го процентиля. Было бы это достаточно дешево для стоимостного инвестора? Скорее всего, нет.

Совсем недавно, в октябре 2013 года, коэффициент CAPE поднялся выше 90-го процентиля. После этого акции выросли более чем вдвое, прежде чем, наконец, ненадолго опустились ниже 90-го процентиля в марте 2020 года.

Эта система предполагает, что инвесторы, обеспокоенные оценкой стоимости, выкупят акции обратно, как только оценка перестанет превышать 90-й процентиль. Но для того, кто годами сидел без акций, это, вероятно, нереалистичное предположение.

Что, если мы изменим систему, чтобы сказать, что инвестор, который ушел в наличные деньги после того, как акции поднялись выше 90-го процентиля, вернулся к акциям только тогда, когда они были ниже 75-го процентиля? Как бы повела себя такая система?

Точно так же: 8,7% среднегодовых, против 9,4% по схеме «купи и держи».

Но является ли 75-й процентиль «дешевым»? Это не звучит так, но такое снижение порога оставит вас вне рынка на еще более длительный период времени. Последний раз S&P 500 имел коэффициент CAPE ниже 50-го процентиля в апреле 2009 года. Месяц спустя они перестали быть «дешевыми» и с тех пор таковыми не являются. С тех пор акции выросли в 6 раз.

Это не значит, что оценки не имеют значения. В крайних случаях они, безусловно, имеют место, поскольку они, как правило, приводят к будущим доходам ниже среднего. Возможно, стоит ожидать этого сегодня от акций США. Но у нас нет возможности узнать траекторию этих более низких доходов, что затрудняет определение времени. Медвежий рынок, начавшийся в январе 2022 года, может продолжать достигать новых минимумов, акции могут расти перед более значительным падением, или акции могут просто годами торговаться в боковом тренде, отрабатывая эту более высокую оценку.

Кроме того, в долгосрочной перспективе доход от высоких оценок все еще может быть положительным (например, с учетом дивидендов S&P 500 вырос в четыре раза по сравнению с экстремальной оценкой в марте 2000 года), что с течением времени делает наличные деньги менее привлекательным вариантом.

Альтернативный подход к попыткам использовать периоды времени с высокой оценкой состоит в том, чтобы увеличить вашу диверсификацию в классы активов, которые не находятся в подобных крайностях. Японские инвесторы в конце 1980-х извлекли бы большую выгоду из этого принципа после исторического пузыря, который они пережили.

6. Что, если грядет еще одна рецессия?

Многие инвесторы задаются вопросом: а что, если грядет рецессия? Не упадут ли акции дальше? И если мы попали в рецессию, почему бы не подождать, пока рецессия закончится, прежде чем начать инвестировать?

Давайте взглянем на данные.

Исторически сложилось так, что медвежьи рынки, связанные с рецессией, действительно были более крутыми: в среднем, падение составило 42%, по сравнению с падением на 29% при спадах акций, не сопровождавшихся рецессией.

Но все ли рецессии приводили к медвежьим рынкам?

Нет. В 1945 году была 8-месячная рецессия без заметного падения фондового рынка. Во время рецессий 1953-54 и 1960-61 годов акции упали всего на 14%, а во время рецессии 1980 года акции упали на 17%.

Таким образом, хотя рецессия, вероятно, приведет к резкому падению акций, это никоим образом не гарантировано.

Но, возвращаясь к вопросу о сроках — скажем, вы лучший экономист, когда-либо живший на свете. Вы заранее точно знаете, когда рецессии начинаются и заканчиваются, и владеете наличными деньгами во время рецессий, а акциями — только во время подъемов.

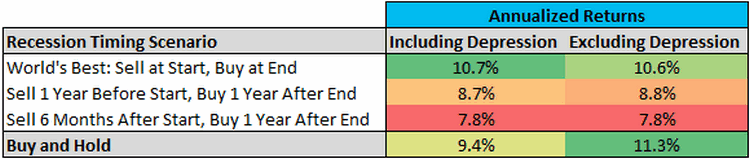

Как бы выглядели ваши доходы после 1928 года? 10,7% в год против 9,4% по схеме «купи и держи».

Неплохо, пока вы не вникнете в данные и не увидите, что весь этот рост был результатом того, что удалось избежать основных потерь во время Великой депрессии (когда акции упали на 86%). Со времен Великой депрессии, если бы вы могли точно рассчитать время для следующих 14 рецессий, вы бы получили доходность 10,6%, против 11,3% по принципу «купи и держи».

В действительности, никто не мог предсказать каждую рецессию с такой точностью. Вместо этого скажем, что вы рано вышли из инвестиций, перешли на наличные за год до рецессии и вернулись к акциям через год после ее окончания. Или, что более вероятно, скажем, вы немного опоздали и перешли на наличные через шесть месяцев после начала рецессии и вернулись к акциям через год после ее окончания. Это все еще было бы довольно замечательным временем.

Как бы пошли эти сценарии? Хуже, чем простое «купи и держи», и это без учета транзакционных издержек и налогов, которые еще больше исказят результаты в пользу бездействия.

Как это может быть?

Фондовый рынок — это не экономика. Он часто начинает снижаться до того, как экономика повернется на юг, и начинает снова подниматься до того, как спад закончится. Уложиться в правильное время на обоих концах почти невозможно, и, пытаясь сделать это, вы скорее всего, причините себе больше вреда, чем пользы.

Ситуацию усложняет тот факт, что акции могут упасть и без рецессии (хотя многие предположат, что мы находимся в рецессии, когда это произойдет – см. недавние примеры 2011 и 2018 годов), или может быть, рецессия лишь с небольшим или кратковременным снижением акций (2020 год - идеальный пример, с 1-месячный медвежий рынок, самый короткий в истории), что значительно затрудняет выбор времени для такого шага.

Я знаю, о чем вы думаете. Может быть, вы не можете определить время начала рецессии, но зачем вам вкладывать новые деньги в то время, когда экономика уже находится в рецессии? Не лучше ли дождаться улучшения новостей и окончания спада, прежде чем добавлять деньги в свой портфель?

Исторически, ответом на этот вопрос является, решительное нет!

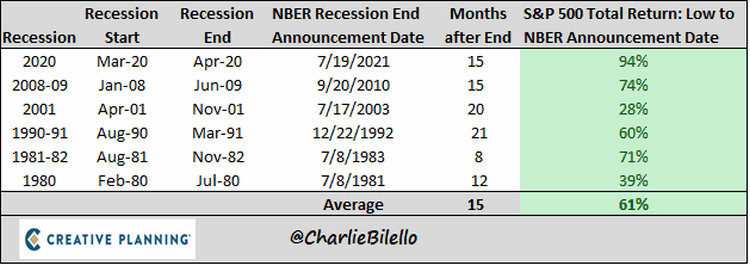

За последние 6 рецессий индекс S&P 500 вырос в среднем на 61% от своего минимума к тому времени, когда NBER официально объявил об окончании рецессии.

В октябре 2008 года, во время худшей рецессии, которую США пережили со времен Великой депрессии, Уоррен Баффет написал знаменитую статью под названием “Buy American. I am.” Он привел доводы в пользу инвестирования в акции, несмотря на все ужасные новости дня, заявив, что если вы «ждете малиновки, весна закончится».

7. Должны ли процентные ставки влиять на выбор времени для рынка?

Доходность 10-летних казначейских облигаций выросла на 2,37% в 2022 году (с 1,52% до 3,88%), что стало самым большим годовым приростом с 1980 года. В то же время индекс S&P 500 пережил самое большое падение с 2008 года.

Существует широко распространенное мнение, что это было в порядке вещей, поскольку процентные ставки и цены на акции были естественными врагами. Хотя это, безусловно было правдой в 2022 году, о чем говорят исторические свидетельства? Всегда ли рост процентных ставок вреден для акций?

Как оказалось, не совсем так.

Существует почти нулевая корреляция между изменениями процентных ставок и изменениями цен на акции. Проще говоря, это означает, что даже если бы вы могли предсказать направление процентных ставок (а это непростая задача), это практически ничего не сказало бы вам о направлении цен на акции.

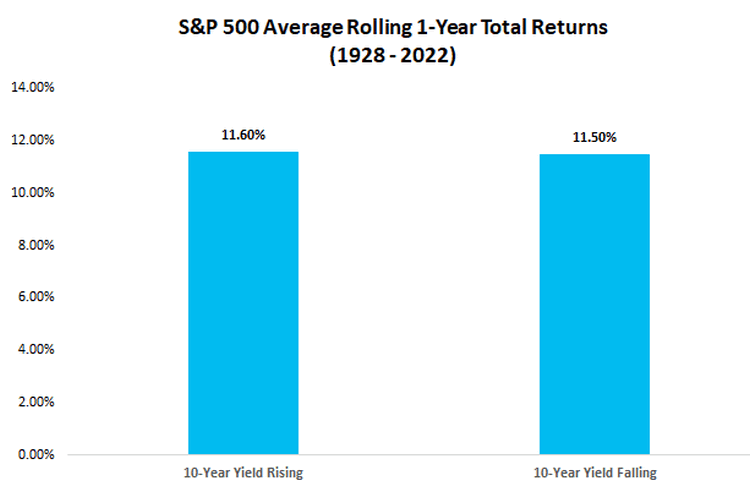

С 1928 года среднегодовая доходность S&P 500 практически одинакова в периоды роста/падения доходности 10-летних казначейских облигаций (+11,6%/+11,5% соответственно).

Это не означает, что более высокие ставки не могут иногда служить препятствием для экономического роста или доходности фондового рынка. Они, безусловно, могут и сделали это в 2022 году. Но доходность — это лишь одна переменная в очень сложной системе, которой является фондовый рынок.

Все еще не убеждены?

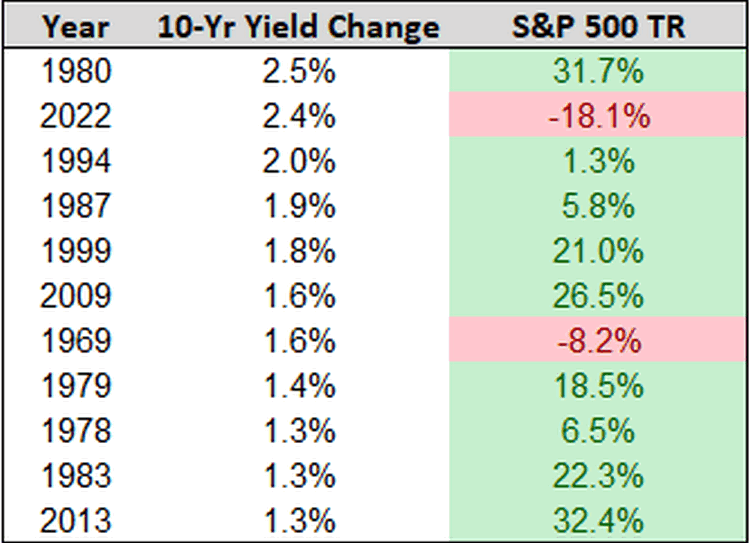

Вернемся к данным и посмотрим на годы, когда доходность 10-летних казначейских облигаций выросла на 1% и более. Это происходило 11 раз с 1928 года, и в 9 из этих 11 лет S&P 500 финишировал выше. Сюда входит 1980 год, когда доходность 10-летних казначейских облигаций выросла на рекордные 2,45% (даже больше, чем в 2022 году), а индекс S&P 500 вырос на 31,7%.

А как насчет более длительных периодов, когда процентные ставки росли?

Я рад, что вы об этом спросили. За 20-летний период с 1949 по 1968 год доходность 10-летних казначейских облигаций выросла с 2,32% до 6,03%.

Как дела с акциями? Они выросли более чем на 1500%, или на 14,9% в среднегодовом исчислении.

Хотя доходность была выше среднего, это ни в коем случае не было аномалией. Акции имеют тенденцию расти с течением времени, независимо от направления процентных ставок.

Резюме: инвестировать свободные денежные средства

Когда дело доходит до использования свободных денег, нет простых ответов.

Инвестирование — это всего лишь игра шансов, и исторические вероятности предполагают, что сидеть в наличных стоит дорого, и эта стоимость имеет тенденцию расти в геометрической прогрессии со временем.

Означает ли это, что все должны просто закрыть глаза и инвестировать все свои наличные сегодня и единовременно? Наверняка нет.

Успешное инвестирование больше связано с психологией, чем с чем-либо еще, и если вложение всех денег сегодня, в виде единовременных инвестиций заставит вас потерять сон по ночам, вы не сможете придерживаться этого портфеля в течение недели, не говоря уже о следующих 20 с лишним годах.

Портфель с самой высокой ожидаемой доходностью совершенно не имеет смысла, если вы не можете справиться с его более высоким уровнем риска. Гораздо лучше иметь портфель с более низкой доходностью, который вы можете удерживать в течение 20+ лет, чем портфель с более высокой доходностью, от которого вы, вероятно, откажетесь при первых признаках неприятностей.

Я начал этот пост с того, что представил гипотезу, в которой инвестору не нужны были бы деньги более 20 лет. При таком сценарии должен существовать способ инвестировать хотя бы часть этих денег, чтобы получить более высокую долгосрочную прибыль. Не для всех (если вы не можете справиться с волатильностью, наличные — единственный вариант), но для большинства людей.

Для простоты, в этой статье я предположил, что 100%-ное распределение средств приходится на акции США, но на самом деле большинству инвесторов было бы лучше с более диверсифицированным портфелем и более низким уровнем риска. Это особенно верно для инвесторов, которые долгое время сидели вне рынка, опасаясь потерять деньги. И последнее, в чем они нуждаются, - это подтверждение своей точки зрения, если вскоре после инвестирования произойдет резкое падение рынка. Более низкий первоначальный уровень риска, смягчил бы удар если бы это произошло. В дальнейшем, это предоставило бы возможность увеличить толерантность к риску для собственного капитала в условиях снижения.

Цель для всех инвесторов должна заключаться в том, чтобы оставаться на рынке достаточно долго, чтобы воспользоваться огромным преимуществом долгосрочного эффекта сложных процентов.