Источник: advisor.visualcapitalist.com

Перевод: ТОО «PFA»

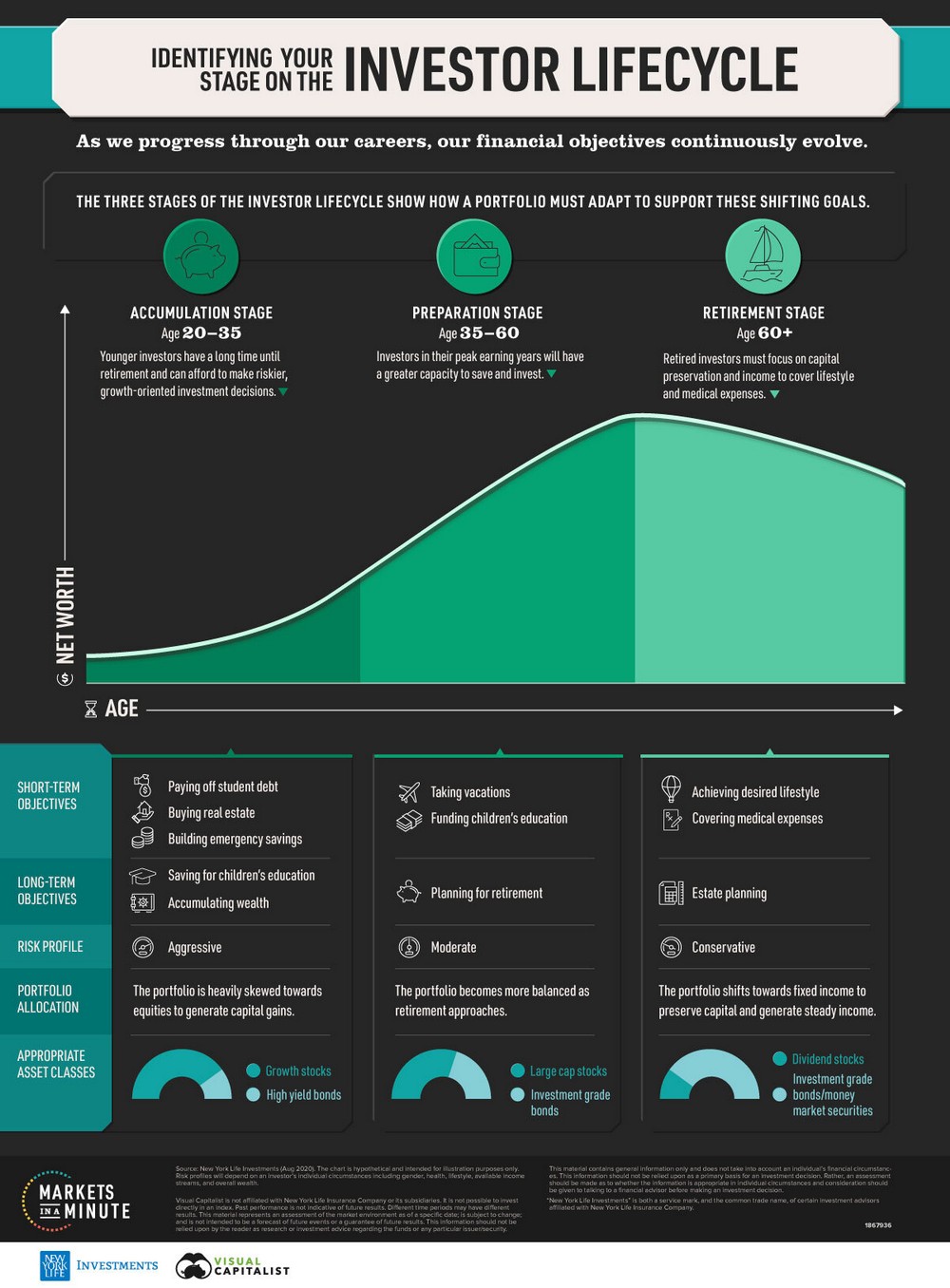

По мере старения и продвижения по карьерной лестнице, люди и их финансовые цели постоянно меняются. Понимание этих целей и планирование их достижения в будущем - это два важных элемента финансового планирования.

Трехстадийный цикл

Каждый этап жизненного цикла связан с набором определенных целей, которые, будучи включены в долгосрочный инвестиционный план, будут направлять инвестора до выхода на пенсию.

Накопительная стадия (Возраст 20-35 Лет)

- Погашение студенческого долга

- Покупка недвижимости (видимо имеется ввиду ипотека с справедливой ставкой вознаграждения)

- Создание резервного фонда

- Экономия расходов для образования детей

- Накопление богатства (создание целевого инвестиционного портфеля)

Подготовительная стадия (Возраст 35-60 Лет)

- Брать отпуск (планирование отпусков без ущерба для долгосрочных целей)

- Финансирование образования детей

- Планирование выхода на пенсию

Пенсионная стадия (Возраст 60+)

- Достижение желаемого образа жизни

- Покрытие медицинских расходов

- Планирование недвижимости (видимо имеется ввиду продажа недвижимости с большой площадью в пользу покупки недвижимости с меньшей площадью, так как большая площадь больше не требуется, дети разъехались, пенсионеры остались одни, возможно захочется поменять место жительства)

Накопительная стадия

Люди, находящиеся на стадии накопления, только начинают свою карьеру, а это означает, что у них относительно низкий собственный капитал и долгий временной горизонт до выхода на пенсию.

С более чем 30+ рабочими годами впереди, это часто идеальное время для этих инвесторов, чтобы построить более агрессивные портфели, ориентированные на прирост капитала. На практике это обычно приводит к значительному распределению средств в акциях.

Это связано с тем, что акции имеют более высокий потенциал доходности, что делает их подходящими для молодых инвесторов, желающих накопить богатство. Их длинные временные горизонты также позволяют им пережить периоды краткосрочной волатильности, которые иногда испытывают рынки акций.

Подготовительная стадия

Люди, находящиеся на подготовительной стадии, скорее всего уже достигли своего пика заработка и, как следствие, будут иметь больше возможностей для сбережений и инвестиций.

Получение максимальной отдачи от этого потенциала потребует от этих инвесторов разработать долгосрочный финансовый план, ориентированный на выход на пенсию. Поскольку теперь они сталкиваются с более коротким временным горизонтом, они могут захотеть рассмотреть более сбалансированный портфель с умеренным уровнем риска.

В то время как акции все еще могут играть важную роль в портфелях этих людей, общее распределение класса активов часто возвращается в пользу более безопасных ценных бумаг, таких как облигации инвестиционного класса.

Стадия Выхода На Пенсию

Когда люди начинают выходить на пенсию, их профиль риска обычно становится более консервативным. Сохранение капитала и стабильный доход являются главными приоритетами, и в большинстве случаев портфели становятся преимущественно взвешенными по отношению к ценным бумагам с фиксированным доходом и денежным рынкам.

Однако пенсионеры могут захотеть сохранить долю в акциях. Возможность пережить свои сбережения, также известная как риск долголетия, является реальной возможностью—особенно учитывая более высокие медицинские расходы, связанные с преклонным возрастом.

Среднегодовые Расходы На Здравоохранение ($/год)

0-18. - $3,749

19-44. - $4,856

45-64 - $10,212

65-84 - $16,977

85+- $32,903

Источник: Фонд Питера Г. Петерсона

Согласно этим данным, средний американец испытывает резкое увеличение медицинских расходов, как только ему исполняется 45 лет. Это может означать необходимость получения прибыли, превышающей ту, которая обеспечивается портфелем с фиксированным доходом. Сохранение приверженности к акциям - классу активов, который исторически приносил более высокую доходность, чем фиксированный доход,— может помочь снизить риск долголетия.

Выводы

Согласно жизненному циклу инвестора, типичный портфель будет проходить через три широких этапа в течение своей жизни. На каждом последующем этапе используемые типы активов должны корректироваться с учетом меняющегося риск-профиля инвестора.

К заключительному этапу выхода на пенсию аппетит к риску часто низок, и ядро портфеля, как правило, будет состоять из высококачественных, ориентированных на доход инвестиций. Для снижения риска долголетия также потребуется тщательный мониторинг доходов и расходов.

В то время как уникальные обстоятельства иногда могут оправдать отклонение от трехэтапного жизненного цикла, его основная тема все еще остается верной — инвестиционный портфель всегда должен быть оптимизирован для поддержки своих целей.