Уильям Болдуин

Уильям Болдуин

2 марта 2015 года.

Источник: forbes.com

Перевод: ТОО «PFA»

О «ребалансировке» говорят все управляющие капиталами. Это одна из вещей, за которую они получают свои гонорары. По идее это должно сделать вас богаче.

Ребалансировка — это искусство извлекать деньги из выигрышных инвестиций через равные промежутки времени и переводить их в проигравших. Этот метод обычно применяется в индексных инвестициях (в отличие от выбора отдельных ценных бумаг): вы сохраняете определенный баланс между, скажем, акциями роста и акциями стоимости или между акциями и облигациями. Благодаря этой дисциплине вы вынуждены продавать дорого и покупать дешево, как это следует из теории.

Бертон Малкиел, экономист из Принстона и советник Rebalance IRA, объясняет, как эта система работала в течение последних 15 лет.

«Январь 2000 года. Вы не представляете, что это вершина пузыря доткомов. Но вы точно знаете, что ваше распределение 60/40 теперь составляет 75% акций и 25% облигаций. Таким образом, вы продаете акции и покупаете облигации», - говорит он. ,

«Январь 2003 года: вы не знаете, что октябрь [предыдущего] года был дном рынка акций. Вы знаете, что Федеральная резервная система приближает процентные ставки к нулю, а ваши облигации доходят до 55% вашего портфеля и ваши акции составляют 45%. Таким образом, вы продаете облигации и покупаете акции ....»

«Большой урок поведенческих финансов заключается в том, что люди поступают совершенно неправильно. Они вошли в [фондовый] рынок в первом квартале 2000 года, потому что акции высокотехнологичных компаний росли как на дрожжах. И вышли в деньги [продали акции] в третьем квартале 2008 года, потому что разразился ипотечный кризис. Ребалансировка заставляет вас делать прямо противоположное ".

Пока что в этом столетии ребалансировка выглядит очень умно. Но так ли это? Скептицизм требуется всякий раз, когда кто-то утверждает, что имеет в руках формулу, которая гарантирует увеличение прибыли.

Да, ребалансировка — определенно дает преимущества, когда вы имеете дело с двумя классами активов, которые, как вы знаете заранее, будут иметь одинаковую среднюю доходность.

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ

Предположим, что акции и облигации должны приносить по 5% в год в течение последующих 25 лет, следуя неправильным путям к финишной черте. Портфель, который стартует с распределением 50/50 и остается нетронутым, будет зарабатывать 5% в год. Ребалансированный портфель покажет доходность выше, чем 5%. Как упоминалось выше, ребалансирование заставит вас выйти из акций, когда они опередят себя в относительно дешевые облигации, и наоборот.

Проблема в том, что вы не можете знать заранее, что акции и облигации будут приносить одинаковый средний доход. С 1942 по 1967 год акции росли больше. Неребаласированный портфель в этом отрезке времени, стартовавший с распределения 50/50, закончился бы с бОльшим распределением акций и средней доходностью 8,6% в год. Ребалансированный портфель вытянул бы деньги из акций и закончил бы с доходностью в среднем только 5,5% в год.

Изменение баланса активов в портфеле – это также является плохим поведением на свирепом медвежьем рынке. Если американские акции погрузятся в 25-летний упадок, ребалансер так же в средних значениях будет падать, и в конечном результате погибнет.

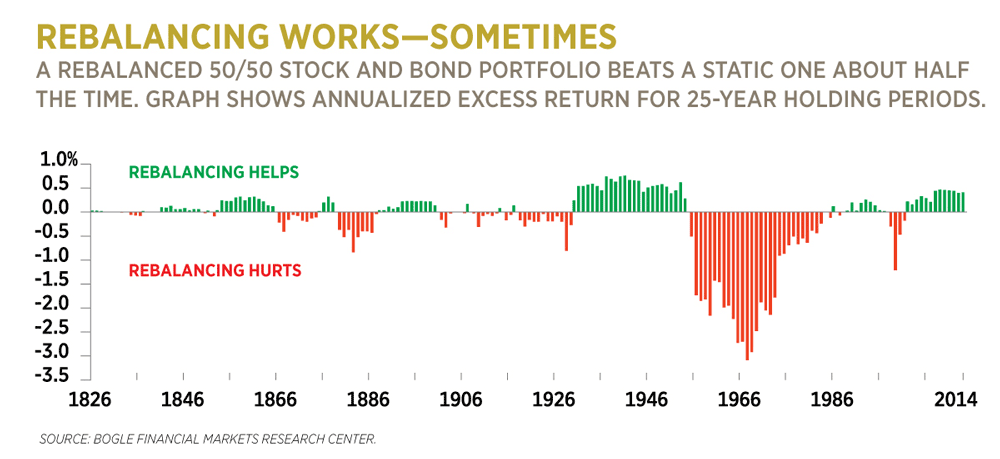

Майкл Нолан, аналитик Исследовательского центра финансовых рынков Богла , рассмотрел 25-летнюю доходность гипотетических портфелей акций/облигаций за последние два столетия. Диаграмма отображает выгоду (или убыток), полученный в результате ребалансировки по сравнению с доходом, полученным кем-то, кто начал с распределения 50/50, и не ребалансировал.

Ребалансировка не всегда увеличивает доходность. Иногда это дает преимущество, но, когда этого не случается, портфель теряет доходность. В среднем, как обнаружил Нолан, ребалансировка вычитала ежегодно 0,15% от результатов.

Если вы заинтригованы, попробуйте сами. Вы вряд ли нанесете большой ущерб. Вы можете, например, создать комбинацию из двух индексных фондов Vanguard (весь рынок облигаций и общий рынок акций) и ребелансируйте их один раз в год или раз в квартал. Если вы используете биржевые фонды (ETF), тикеры BND и VTI. Если вы используете взаимные фонды этих же индексов (и сохраняете счет в Vanguard), ваши операционные издержки будут немного ниже, но будут некоторые ограничения на частоту торговли.

Это не просто акции и облигации, которые колеблются выше и ниже их линий тренда. Стили инвестирования (стоимость в сравнении с ростом) и размеры компаний (Apple AAPL + 0% по сравнению с Shake Shack) оказываются популярными. Вы могли бы сделать баланс и здесь. Установите фиксированное распределение ваших активов в США между крупными компаниями (Vanguard S&P 500, VOO) и небольшими (iShares Core S&P Small-Cap, IJR). После того, как у VOO будет относительно хороший год, вы продадите его и добавите в свой IJR, и наоборот. Для роста цен от игры Vanguard есть удобный выбор в VTV и VUG.

Для инвесторов это хороший способ развлечься. Но если вы видите здесь систему для получения сверхприбыли, готовьтесь к разочарованию. Да, рынки имеют тенденцию возвращаться к среднему значению – переоцененные акции или сектора возвращаются к справедливой стоимости, а недооцененные – восстанавливаются. Но они также показывают обратное явление. Иногда на длинных участках горячие секторы становятся только горячее. Во время этих эпизодов игроки Momentum получают избыточную прибыль, в то время как пассивные инвесторы теряют свои позиции.

В статье, опубликованной год назад в Advisor Perspectives , математик Майкл Эдесс описывает эксперимент по бэк-тестированию ребалансировки между различными срезами фондового рынка (по размеру компании) в течение 88 лет. Его периоды измерения были короче, чем у Нолана, но его выводы поразительно схожи.

«Несмотря на то, что в большинстве случаев портфель ребалансировался с опережением «купи-и-держи», - пишет Эдесс, - когда он переигрывал с опцией «купи-и-держи», выигрыш был небольшим, в то время как при ребалансировке «купи-и-держи» это было примерно вдвое большое. Между этими двумя эффектами, средний результат был, по сути, промывкой ".