2 марта 2022 г. / McLean Asset Management

Перевод: ТОО «PFA».

Российское вторжение на Украину вызывает тревогу.

Подобные действия окажут значительное влияние на весь мир и, несомненно, окажут влияние на мировую экономику. Эта неопределенность заставляет многих людей задаваться вопросом, что произойдет с их инвестициями и более широким планом пенсионного обеспечения.

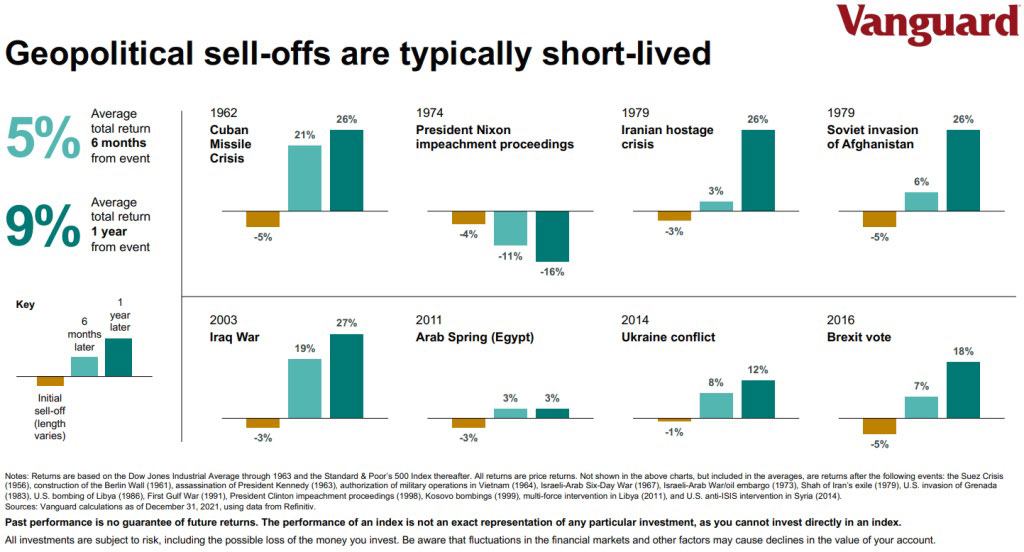

Каждая ситуация уникальна, но исторически рынки, как правило, восстанавливались относительно быстро после крупных геополитических событий (рынки на самом деле, как правило, восстанавливаются относительно быстро после любого значительного спада рынка). Как мы видим из этого графика Vanguard (картинка #1), рынки, как правило, падают сразу после большого геополитического события (как и следовало ожидать, геополитические события редко бывают счастливыми), но по всем событиям, которые они изучали, в среднем рынки выросли на 5% через шесть месяцев после события и на 9% через год после события.

Как всегда, нет никаких гарантий. Как вы можете видеть, импичмент Никсона не соответствовал шаблону, и мы также не соответствовали шаблону до сих пор во время текущего кризиса. Вчера, 24 февраля, был первый день после вторжения, и индекс S&P 500 на самом деле вырос на 1,5% за день. Но понимание истории поучительно и может помочь контекстуализировать то, что происходит на рынках.

Одна из важных вещей, которую следует иметь в виду, когда мы думаем о доходности инвестиций, заключается в том, что рынки движутся в зависимости от ожиданий. Финансовые рынки по своей сути перспективны и включают в себя не только всю имеющуюся информацию о том, что только что произошло, но и ожидания рынка о том, что произойдет в будущем. Это не так просто, как сказать: «Если произойдет что-то хорошее, рынок поднимется, и если произойдет что-то плохое, рынок упадет». Скорее, речь идет о том, как события согласятся с тем, что ожидал рынок. Если события будут лучше, чем ожидалось, цены вырастут, а если события будут хуже, чем ожидалось, цены снизятся. Это означает, что, хотя мы находимся в неопределенном периоде, мягко говоря, это не означает, что краткосрочная доходность обязательно будет отрицательной (или положительной). Как всегда, это означает, что мы не знаем.

И это просто часть инвестирования в фондовый рынок. Всегда что-то будет происходить. Будь то ситуация в Греции, Брексит, что-то происходящое с Китаем, перевернутая кривая доходности, коронавирус, рынок находится на исторических максимумах или даже недостаточно волатильный рынок, мы всегда можем указать на какую-то причину, что рынок находится в беде. Мы всегда можем найти проблемы на горизонте, если хотим их искать. И мы всегда хотим их искать.

Мы никогда не должны смотреть на какой-либо аспект нашего пенсионного плана изолированно. Вместо этого каждую часть следует рассматривать как неотъемлемую часть большего целого. Некоторые инвесторы ищут более высокую ожидаемую доходность (и могут терпеть повышенный уровень риска), связанный с инвестированием в акции. Для других комфорт наличия большей, а иногда и всех их пенсионных «зарплат», поступающих из надежных источников, имеет приоритет при принятии решений о распределении активов. Большинство из нас будут где-то посередине, имея некоторую сумму гарантированного дохода в сочетании с акциями и облигациями. Правильный план, который дополняет ваш уникальный стиль пенсионного дохода, предназначен для достижения ваших целей, позволяя вам комфортно спать по ночам. Нет единого правильного подхода, только подход, который подходит именно вам. Все дело в том, чтобы найти подход, который поможет вам оставаться дисциплинированными в неспокойные времена, с которыми мы в настоящее время сталкиваемся и неизбежно столкнемся снова в будущем.

Отправлено с устройства Galaxy