Автор: Бен Карлсон

Перевод: Оркен Динасилов

Вот заголовок, который вы увидите только во время бычьего рынка:

«Это новый способ зарабатывать деньги», — сказала Нова журналу Fortune. «Новые возможности для людей: в наше время не нужно так усердно работать. Работайте умнее, а не усерднее».

Следование звездам сработало для Новы. В этом году она бросила работу гадалки на картах Таро и консультанта по астрологии, чтобы заняться дневной торговлей, считая это более стабильным источником дохода, и зарабатывая около $5000 в месяц. Но это не значит, что это хорошая идея для всех, - предупреждает один эксперт.

Молодые люди увольняются с работы, чтобы заниматься дневной торговлей. Использование астрологии для выбора акций. Пффф.

Это тот момент, когда опытный инвестор должен сказать, - Я видел этот фильм раньше и знаю, чем он закончится.

Да, безусловно, это поведение присущее только бычьему рынку. Вы не увидите подобных историй, когда рынок летит на дно. Сейчас несложно найти противоположные индикаторы, если вы так смотрите на рынки.

Бычьи рынки — благодатная почва для плохих привычек. Во время бычьего рынка легко поверить в удачу. Вы начинаете верить, что вы гений, потому что все, что вы покупаете растет.

Но это происходит во время каждого бычьего рынка. Всегда есть люди, которые считают, что могут заработать миллионы на дневной торговле, но в итоге обжигаются.

Эта история так же стара, как рынки.

Но, у этого бычьего рынка есть и положительные внешние эффекты.

Это из той же статьи:

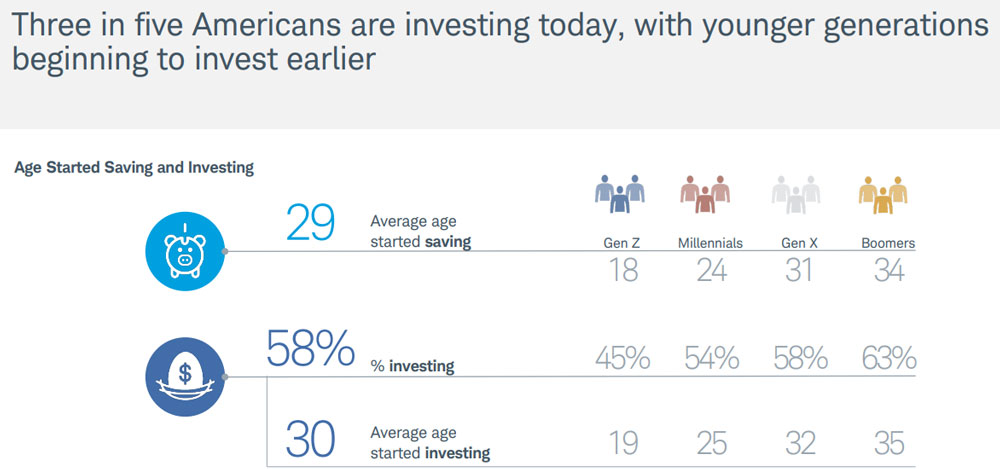

Конечно, желание контролировать свое неопределенное будущее — одна из основных причин, по которой поколение Z влюбилось в инвестиции. Ведимые страхом упустить возможности и стремлением уйти из корпоративной гонки, согласно данным NASDAQ, более 70% этого поколения владеет акциями, что больше, чем у предыдущих поколений на том же жизненном этапе.

Определенное сочетание факторов; более низких барьеров для входа, сниженных сборов, торговли с нулевыми комиссиями и усовершенствованных технологий означает, что больше молодых людей сейчас инвестируют. Это хорошо!

И они делают это в более раннем возрасте, чем предыдущие поколения. Вот некоторые данные от Чарльз Шваб.

В эпоху, предшествовавшую появлению Интернета, инвестирование в фондовый рынок требовало физического посещения места, заполнения документов и выписывания чека. Сборы часто были вопиющими. По большому счету, индексные фонды и ETF существуют не так уж долго.

Простота доступа стала благословением для нового поколения вкладчиков и инвесторов.

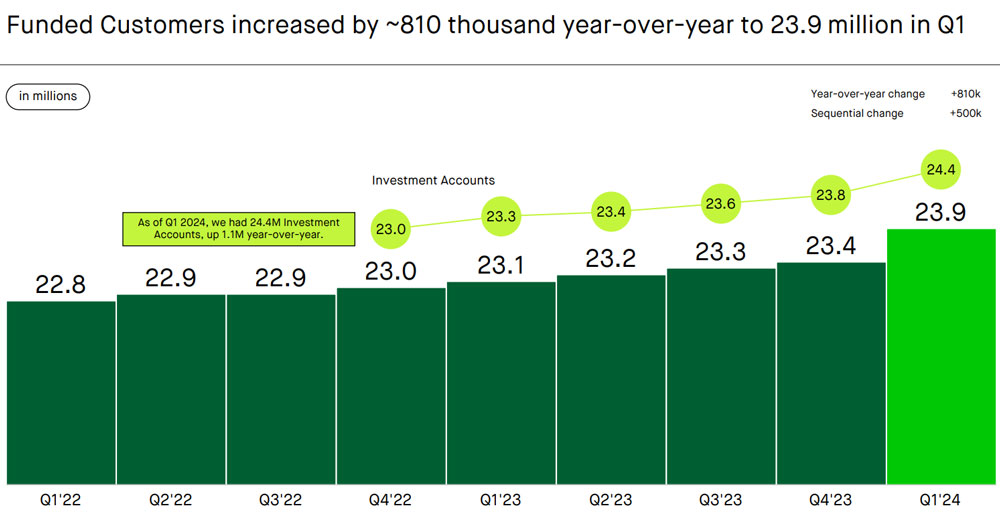

Сейчас у Robinhood 24 миллиона клиентов:

Это больше, чем чуть более 3 миллионов в 2018 году. Важной причиной этого является тот факт, что вы можете загрузить приложение, привязать свой банковский счет, перевести немного денег и инвестировать одним нажатием кнопки на крошечном суперкомпьютере в вашем кармане.

Найдутся ли молодые люди, которые заплатят за свое обучение богам рынка? Конечно.

Это происходит во время каждого восходящего тренда. Ошибки будут допущены, но лучше их совершать, когда на кону не так много денег.

Наличие миллионов молодых людей, заинтересованных в инвестировании, лучше, чем альтернатива.

Десять лет назад я писал о совершенно другом предложении для миллениалов:

После Великого финансового кризиса миллениалы с опаской относились к фондовому рынку. Они видели, как их родители разорились, и все деньги, которые были на рынке сократились вдвое. Все, о чем мы продолжали слышать, - это потерянное десятилетие, крахи фондовых рынков, гибель и мрак.

Это взято из отчета UBS того времени:

Инвестор нового поколения заметно более консервативен, больше похож на поколение времен Второй мировой войны, достигшее совершеннолетия во время Великой депрессии и теперь находящееся на пенсии. Это отражается в их отношении к рынку, поскольку мы видим, что миллениалы, в том числе с более высоким чистым капиталом, владеют значительно большим количеством наличных денег, чем любое другое поколение.

И хотя они оптимистично оценивают свои способности достигать целей и свое финансовое будущее, миллениалы, кажется, несколько скептически относятся к долгосрочным инвестициям как к способу достижения этих целей.

Это тоже было нездоровое поведение.

Я уверен, что многие миллениалы хотели бы вернуться в 2010-е, чтобы купить акции по тем ценам.

Поколение Z в какой-то момент своего инвестиционного жизненного цикла столкнется с потерянным десятилетием, финансовым кризисом или сокрушительным обвалом фондового рынка. Такие события случаются нечасто, но человеческая природа непобедима на рынках.

Среди молодых людей будут те, кто потеряют деньги, когда текущий цикл развернется. Мем-акции, криптовалюты, частичная дневная торговля и получение инвестиционных советов из TikTok — это неустойчивые долгосрочные стратегии.

Но факт, что в 2020-е годы на финансовые рынки пришло так много новых участников, является чистым плюсом для молодого поколения. Многие из них выработают правильные привычки, и технология делает проще, чем когда-либо, автоматизировать правильное поведение, когда придет время.

Хорошая новость в том, что поколение Z экономит и инвестирует, используя свое главное преимущество — время — в своих интересах.